最近流行の就業不能保険ですが、保障条件(働けない定義)は生命保険各社バラバラです。どれが良いのかよくわからない状態です。

ということで、この記事では生命保険各社が発売している就業不能保険の「働けない定義」をまとめておきます。

あわせて保険料も比較しておきますので、就業不能保険を選ぶときのご参考に。

就業不能保険の相談は保険クリニックで!

(↓をクリックすると保険クリニックへ移動します)

就業不能保険の保障内容を比較します。

比較対象は下記7つの就業不能保険とします。現在発売されているメジャーな就業不能保険は概ね網羅されているかと。

比較ポイントは以下4点とします。

- 公的制度に連動した基準、及び保険会社独自の基準

- 入院・在宅療養の保障内容

- メンタル疾患の保障内容

- 復帰後の給付継続

まずはざっと比較結果を表にまとめます。

| 公的制度連動 | 入院・在宅療養 | メンタル疾患 (給付期間) |

給付継続 | ||

| 障害等級・要介護 | 独自基準 | ||||

| アクサ | 年金2級以上 | × | 〇 | 入院・障害2級以上 (18ヶ月) |

× |

| ライフネット | 年金2級以上 | × | 〇 | 入院・障害2級以上 (3ヶ月分×5回) |

あり (復帰一時金3ヶ月分) |

| チューリッヒ | 年金2級以上 | あり | 〇 | 入院・障害1級 (保障期間満了) |

あり |

| SBI | × | × | 〇 | 入院・在宅療養 (18ヶ月) |

× |

| 東京海上日動あんしん | 年金2級以上 手帳3級以上 要介護2以上 |

あり | 〇(5疾病限定) | 障害1級 (給付金支払期間満了) |

あり |

| 三井住友海上あいおい | 年金2級以上 要介護1以上 |

あり | × | 障害1級 (保険期間満了) |

あり |

| T&Dフィナンシャル | 年金2級以上 要介護2以上 |

× | 〇(3疾病限定) | 障害2級以上 (5年or保険期間満了) |

あり |

以下のそれぞれの比較項目を評価していきます。

公的制度連動

障害等級・要介護が保障条件に含まれない就業不能保険は、治療が終われば保障も終了です。障害が遺って一生涯満足に働けない状況は保障されません。SBI生命が唯一「×」となってますが、これは厳しい…。

その他の6社は障害・要介護をきっちり保障です。表に「年金2級」「手帳3級」とありますが、障害等級には「障害年金」と「障害者手帳」の2種類があります。ざっくり両者を説明すると以下のとおり。

①障害者手帳の等級:地方自治体が提供している公的サービスの一環。身体障害の場合は1級から7級、精神障害の場合は1級から3級まであり、障害の程度によって等級が決まる(数値が低いほど程度が重い)。認定されると医療費助成や各種税金の軽減措置、公共交通機関での料金割引などを受けることができる(詳しくは厚生労働省のサイトを参照)。

②障害年金の等級:国の年金制度。1級から3級まであり、障害の程度によって等級が決まる(数値が低いほど程度が重い)。認定されると国から障害年金が給付される(詳しくは年金機構のサイトを参照)。

障害者手帳と障害年金は連動していません。申請も別々に行う必要がありますし、認定基準も異なります。障害者手帳だと3級で、障害年金だと2級といったこともあり得ます。

就業不能保険では「年金2級」が多数派で、「手帳3級」が少数派です。どちらがいいかは微妙ですが、個人的には「手帳3級」の方が範囲は広いという印象があります。例えば人工弁の移植は手帳だと1級、年金だと3級です。手帳3級だと保障対象となりますが、年金2級では保障対象外です。

また、手帳の方が申請は簡単です。区市町村に診断書を持参して申請すると、早ければ1ヶ月、通常は3~4ヶ月で結果が通知されます。

一方で、年金は認定を受けられるのが初診から1年半後。そして審査が厳しく、不服申し立てとなることもあります。

ということで、障害の保障を重視するなら東京海上日動あんしん生命が有力。東京海上日動あんしん生命は年金2級と手帳3級の両方が条件になってます。

まあでも年金2級が保障対象になっていればひとまず安心かなと。細かい条件はここに全て書けるような内容ではないので障害者手帳の等級は厚生労働省のサイト、障害年金の等級は年金機構のサイトをご参照頂きたいのですが、障害年金の等級概要は↓です。

障害等級 1級

身体の機能の障害又は長期にわたる安静を必要とする病状によって、日常生活ができない程度のもの。 (他人の介助を受けなければ自分の身の回りのことができない程度)

障害等級 2級

身体の機能の障害又は長期にわたる安静を必要とする病状が、 日常生活が著しい制限を受けるか又は日常生活に著しい制限を加えることを必要とする程度のもの。 (必ずしも他人の助けを借りる必要はないが、日常生活は極めて困難で労働により収入を得ることができない程度)

障害等級 3級

労働が著しい制限を受けるか又は労働に著しい制限を加えることを必要とする程度のもの。 また、傷病が治癒していない場合は労働が制限を受けるか又は労働に制限を加えることを必要とする程度のもの。

1級・2級は日常生活すらままならない状態。もちろん働くことはできません。3級になると日常生活はなんとかなって、働くこともできなくはないけど何らかの制限がある状態ですね。

年金基準で3級まで保障対象となればベストですが、現在発売されている就業不能保険で年金3級から保障は存在しません(私が知らないだけかもしれませんが…)。障害を保障するという観点であれば、2級以上が条件となっていればひとまず安心です。

ちなみに。

上表のとおり、就業不能保険によっては独自基準を設けていることがあります。その独自基準の条件は国の障害等級とほぼ同じ。

「だったらわざわざ条件にすることないだろ!」

と思ってしまいますが、上述のとおり年金の障害等級は初診から1年半後に認定されることが原則なので、独自基準がない場合は認定までの1年半の期間に給付を受けられません。独自基準があることで、認定される前から給付を受けることができます。

ということで、独自基準のある就業不能保険の方が良心的です。この点からも東京海上日動あんしん生命は有力です。

続いて介護。

「要介護なんてまだまだ先の話でしょ!」

と思ってしまいますが、確かにそのとおりです。40歳未満はそもそも要介護認定を受けられないですし、40~64歳でも要介護認定を受けられるのは下記16疾病が原因の場合に限られます。

①がん(回復の見込みがない場合)

②関節リウマチ

③筋萎縮性側索硬化症(ALS)

④後縦靱帯骨化症

⑤骨折を伴う骨粗鬆症

⑥初老期における認知症

⑦進行性核上性麻痺、大脳皮質基底核変性症及びパーキンソン病(パーキンソン病関連疾患) ⑧脊髄小脳変性症

⑨脊柱管狭窄症

⑩早老症(ウェルナー症候群等)

⑪多系統萎縮症

⑫糖尿病性神経障害、糖尿病性腎症及び糖尿病性網膜症

⑬脳血管疾患(脳梗塞等)

⑭閉塞性動脈硬化症

⑮慢性閉塞性肺疾患(肺気腫、慢性気管支炎等)

⑯両側の膝関節又は股関節に著しい変形を伴う変形性関節症

公的な要介護認定を受けにくい65歳未満を救うために「65歳未満は約款所定の介護状態」といった独自基準を設けている就業不能保険もあります。これに該当すれば、国の要介護認定に関係なく介護が必要な状況となれば保障されるのですが、それでも該当することは極めて稀でしょう。

要介護を保障するのは東京海上日動あんしん生命と三井住友海上あいおい生命、T&Dフィナンシャル生命の3社ですが、この点が就業不能保険の決め手にならないかと感じます。

入院・在宅療養

上述した公的制度連動の保障条件は、症状が固定された後の保障です。しかし、働けない期間は症状が固定された後に限りません。症状が固定される前の治療を受けている期間もだいたい働けません。

そこを保障するのが入院・在宅療養です。

三井住友海上あいおい生命は入院・在宅療養が保障対象外。これだとケガや病気の治療中は保障されないことが多いでしょう。

また、東京海上日動あんしん生命は保障対象が下記5疾病に限定されます。

- がん(上皮内がんは対象外)

- 急性心筋梗塞

- 脳卒中

- 肝硬変

- 慢性腎不全

ケガは保障対象外。上記5疾病以外の疾病も保障対象外になる点はやや注意ですが、↑の5疾病で働けない原因の8~9割程度はカバーできているかなと感じます。大きな問題とは言えないでしょう。T&Dフィナンシャル生命も3大疾病(がん・心疾患・脳血管疾患)に限定していますが、働けなくなる原因の大半はカバーできているかなと。

その他の就業不能保険はシンプルに入院・在宅療養をきっちり保障です。

メンタル疾患

まず大前提ですが、就業不能保険が保障するメンタル疾患は入院が必要となったり、障害等級に認定されるような重症に限定されます。

「ちょっと会社を休んで、通院して治療を受ける」

といったよくあるケースは保障されません。

上表の6社も入院や障害等級認定されるような重症のメンタル疾患を保障しています。そのなかでも条件が緩いのは、入院が保障条件に含まれる

- アクサ生命

- ライフネット生命

- SBI生命

の3社でしょう。

3社の違いはアクサ生命・ライフネット生命が退院後に障害等級認定されるケースを保障するのに対し、SBI生命は退院後の在宅療養を保障する点です。

どちらが良いかは微妙ですが、退院後の在宅療養の方がケースとしては多いかなと。メンタル疾患は退院して即座に働けることはまずありません。在宅療養を条件に含むSBI生命の方が保障を受けられる可能性は高いと感じます。

しかし、繰り返しますが実際はメンタル疾患で入院するほど重症となることは稀でしょう。「心の風邪」程度の軽症も保障対象としたい方は、アフラック「休職保険」を選択肢に加えてみて下さい。

こちらは

「会社を休んで自宅でゆっくりしましょうか」

と医師に診断される程度の軽症でも、最大12ヶ月保障されます。

給付継続

就業不能保険には

- 働けない期間だけ給付。状態が回復して働けるようになれば給付ストップ

- ずっと給付。一度条件を満たせば、契約終了(65歳とか)まで給付継続。

の2つのタイプがあります。

上表の6社ではアクサ生命とSBI生命が給付ストップ型。働けるようになれば給付も終了です。治療が終わってすぐにフルタイムで働けることは多くなく、通常は時短勤務で慣らし慣らし職場復帰となりますが、2社は働けるようになれば給付もストップです。時短勤務は考慮されていません。

一方で、ずっと給付型は三井住友海上あいおい生命。

ただし、三井住友海上あいおい生命は、そもそも入院・在宅療養が保障対象外です。一生涯続くような障害を保障する就業不能保険ですし、障害等級認定されればずっと給付が続く点は上述したアクサ生命も同じです。

年金の障害等級は更新制度があります。症状が改善され、更新時に障害等級が変更された場合に

- アクサ生命は保障条件から外れたら給付ストップ

- 三井住友海上あいおい生命は給付継続

といった違いがありますが、そのケースは多くないでしょう。

給付ストップ型とずっと給付型の中間にあるのがライフネット生命・チューリッヒ生命・東京海上日動あんしん生命・T&Dフィナンシャル生命の4社です。

ライフネット生命は基本的に給付ストップ型。ただし、オプションを付加すれば職場復帰時に3ヶ月分の一時金が給付されます。これなら時短勤務中の収入減をカバーできます。

チューリッヒ生命は入院・在宅療養の保障は給付ストップ型。一方で、障害の保障はずっと給付型。時短勤務中の収入減はカバーできないけど、障害等級が変更されても給付継続です。なので、アクサ生命よりちょっと安心。

東京海上日動あんしん生命は給付金支払期間があります。給付金支払期間とは、給付金の支払いが開始されれば、給付金支払期間中はずっと給付という考え方です。

例えば40歳のときに給付金支払期間5年で契約して45歳のときにガンで給付開始されると、50歳までの5年間は給付継続です。1年間闘病して46歳で元気に職場復帰したとしても、50歳までは給付継続。これなら時短勤務中の収入減は十分カバーできるでしょう。

ただし、逆に言うと給付金支払期間を過ぎれば給付ストップです。先ほど例だと、50歳を過ぎてもガンの闘病で働けないとった場合でも給付ストップ。怖いのは障害を負うようなケースです。一生涯働けないのに、給付ストップしてしまうこともあり得ます。給付金支払期間を保険期間満了までとすることも可能ですが、そうすると保険料がめちゃくちゃ高い。

T&Dフィナンシャル生命も東京海上日動あんしん生命と同じタイプです。有期年金と5年確定年金から給付期間を選べるのですが、有期年金は途中で回復しても保障期間満了までずっと給付が続きますし、5年確定年金は同様に5年間給付が続きます。

といったように、給付期間には各社特色があるのですが、個人的な見解としては給付ストップ型で十分かなと。時短勤務中の収入減はカバーできませんが、そもそも時短勤務は通常は3~4ヶ月程度でしょう。

東京女子医大の調査では、がんと診断されてから時短勤務で復帰できるまでの平均が80日間で、フルタイムで復職できるまでの期間の平均が205日間だそうです。時短勤務からフルタイムで復職できまでの期間は125日間。およそ4ヶ月です。

4ヶ月の収入減に耐えられるのであれば、保険料が安い給付ストップ型のアクサ生命で良いかなと。ちょっと不安に感じる方はオプションで一時金を付加できるライフネット生命で良いかなと。

ちなみに。

チューリッヒ生命には免責期間がありません。

一般的な就業不能保険には免責期間60日が設定されます。働けなくなってから60日間は就業不能保険から保険金支払いを受けられません。この期間は会社員の方なら有給休暇+傷病手当金+貯蓄切り崩しで生活していくことになります。

その免責期間がチューリッヒ生命にはありません。条件を満たせば、働けなくなった月から保険金支払いがスタートします。有給休暇と傷病手当金がない自営業・フリーランスの方や、貯蓄に乏しい会社員の方には安心です。

就業不能保険の保険料を比較する

続いて保険料を比較してみます。

いくら安心な保障内容であっても保険料が高いとつらい…。

比較条件は、

- 保障額は月10万円。

- 保障期間は60歳まで。

- オプションは追加しない。

- ハーフタイプが選択可能な就業不能保険はハーフタイプで比較。

とします。先述のとおり各社の保障条件がバラバラですので、ここの保険料比較は参考程度に。

| 男性 | 女性 | 備考 | |||

| 30歳 | 40歳 | 30歳 | 40歳 | ||

| アクサ | 1,670円 | 2,000円 | 1,380円 | 1,710円 | 免責60日・ハーフタイプ |

| ライフネット | 1,358円 | 1,643円 | 1,206円 | 1,380円 | 免責180日・ハーフタイプ |

| チューリッヒ | 3,070円 | 2,310円 | 2,010円 | 1,580円 | 長期10万円・短期5万円 |

| SBI | 1,440円 | 1,650円 | 1,400円 | 1,510円 | 免責60日・ハーフタイプ |

| 東京海上日動あんしん | 4,090円 | 5,610円 | 4,740円 | 5,540円 | 免責60日・割引あり・給付金支払期間は保険期間満了まで |

| 三井住友海上あいおい | 2,950円 | 2,660円 | 2,040円 | 1,740円 | |

| T&Dフィナンシャル | 8,690円 | 10,940円 | 10,590円 | 11,550円 | 三大疾病障害介護プラン・有期年金 |

全般的に安いのはライフネット生命です。

安い理由は免責期間180日で試算しているから。働けなくなってから180日間は給付がありません。この期間を有給休暇+傷病手当金+貯蓄切り崩しで生活できるのなら、ライフネット生命は有力な選択肢になります。

次点はアクサ生命とSBI生命。この2社はどちらも免責期間60日固定です。

両社の大きな違いは障害の保障有無です。SBI生命の方が保険料は安くなる傾向にありますが、SBI生命は障害等級が保障条件に含まれていません。治療が終われば原則的に保障も終了です。一方で、アクサ生命は障害等級2級以上が保障対象。障害を負うようになった場合は、保険期間満了まで毎月定額給付です。

ちなみにですが、ライフネット生命も免責期間60日を選択可能ですが、60日にするとアクサ生命・SBI生命よりも保険料は高くなることが多いです。

チューリッヒ生命は保険料が高めに見えますが、年齢が上がるにつれて保険料は安くなります。アラフォー以降なら最安値になることもあるでしょう。

結論

推しはアクサ生命「アクサのネット完結働けないときの安心」です。

保障条件に大きな欠点は見当たりません。入院・在宅療養もきっちり保障されますし、後遺障害を負ったとしても障害等級2級に認定されれば長期間保障が継続します。メンタル疾患の保障条件も平均的。それでいて保険料もトップレベルに安い。働けるようになると給付ストップする点は気になりますが、それでも現在発売されている就業不能保険のほぼ完成形と言っていいでしょう。

次点はライフネット生命「働く人への保険3」です。

保障内容はアクサ生命とほぼ同じですが、

- 免責期間180日でも生活していける(保険料がアクサ生命より安くなる)

- 復帰一時金3ヶ月分に魅力を感じる(アクサ生命にはない)

のどちらかに該当すればアリです。会社員の方であれば、この2社で比較するのが良いのではないかと。

有給休暇や傷病手当金がない自営業・フリーランスの方なら、免責期間のないチューリッヒ生命「くらすプラスZ」も選択肢になります。年齢が上がるにつれて保険料が安くなるので、アラフォー以降はアクサ生命・ライフネット生命よりも安くなることもあるでしょう。

就業不能保険の相談をするなら。

就業不能保険の相談をするなら保険クリニックが手っ取り早いです。保険クリニックはこの記事でとりあげた

- アクサ生命

- チューリッヒ生命

- SBI生命

- 東京海上日動あんしん生命

- 三井住友海上あいおい生命

- T&Dフィナンシャル生命

と提携しています(ライフネット生命とは提携してません…)。

就業不能保険は保障内容が複雑です。

よくわからないまま契約してしまうと、いざというときに

「えっ!そんなの聞いてないよ!」

ということにもなりかねません。ネットでも契約できますが、一度対面で説明を受けて、疑問点を解消してから契約したほうがよいです。もちろん相談は無料です。納得できなければ相談だけして、契約せずに帰宅しても全然問題ありません。

サイト上の予約フォームに相談したい内容をざっくり入力し、予約してから訪問した方が効率的に最適なプランへたどり着けます。

【保険の相談なら!】保険クリニック

保険クリニックの予約は↓をクリック!

保険を検討されているのなら、まずは近所に保険クリニックがあるかを確認してみてください。 生命保険は世の中にたくさんありますが、生命保険を相談する窓口は保険クリニック一択でよいと感じます。

わかりやすく実績を確認できるのが第三者機関による顧客満足度調査。オリコン社が実施した保険ショップの顧客満足度調査にて2021年から2023年までの3年連続No.1、2023年10月に実施した株式会社DRCによるインターネット調査にて総合1位を獲得しています。

保険クリニックは契約手続きとアフターフォローにも定評があります。

保険金の不払い率をこちらにまとめていますが、不払いとなる理由の多くは

- 契約時の告知事項に不備があった。

- 契約上、保険会社に支払う責任がない。

の2点。

1点目は保険を契約する際に生命保険会社へ知らせた告知事項(過去の病歴とか現在の健康状況とか職業等)に誤りがあったケースで、これは保険ショップのスタッフが契約時にしっかり説明すれば回避できます。保険クリニックでしっかり説明を受けて契約すれば、まず該当することはないかと。

また、2点目はそもそも保険会社に保険金を支払う責任がないケースですが、医療保険やがん保険や就業不能保険には責任分界点が微妙なグレーゾーンが存在します。微妙なグレーゾーンでキーになるのが医師が書く診断書。診断書の表現ひとつで保障されないこともあります。

そんなときに、

「こういうふうに診断書を書いてもらうと保障されやすいですよ」

といったアドバイスをできるのは保険ショップのスタッフだけです。生命保険会社のコールセンターに問い合わせても、わざわざ自分たちの不利になるアドバイスはしてくれません。

保険クリニックはアフターフォローの評価も高めです。契約後のコミュニケーションを密にしておくことで、万が一の場合には腹を割った相談がしやすくなります。こういう裏情報的なアドバイスは信頼関係がないとできないことなので。

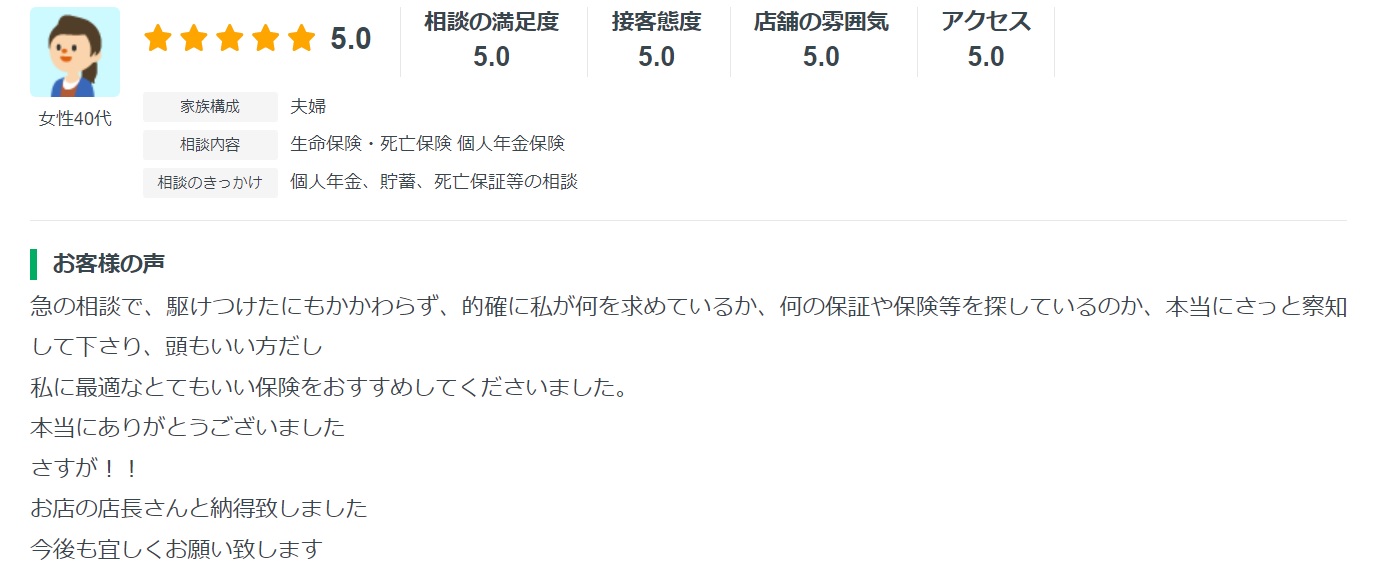

実際に利用した方の口コミは以下のとおり。

「たまたま優秀な人が担当になっただけじゃないの?」

という疑惑も沸いてきますが、保険クリニックはデジタル化が進んでいて独自に開発した提案システムを使ってます。スタッフのクオリティに偏りができにくい点もメリットでしょう。

予約は簡単です。

①保険クリニックのサイトにアクセスする。

②最寄りの店舗を検索する。

オレンジ色のボタンから店舗検索できます。オンライン相談も可能です。

③予約日時を選択する。

④以下を入力して予約完了。

- 相談方法(来店or訪問)

- 名前

- 連絡方法(電話・メールor電話のみ)

- 電話番号

- メールアドレス

- 保険クリニックを知ったきっかけ(リストから選択)

- 要望等(任意入力)

これで予約は完了。1分もあれば予約できます。

50社以上の保険会社と提携している点も評価できます。各社の比較もかんたんにやってくれます(ライフネット生命とは未提携)。

もちろん相談は無料です。気軽な気持ちで相談して大丈夫です。

保険クリニックの予約は↓をクリック!

【保険ショップの検索・予約なら】保険相談ニアエル

保険ショップの検索・予約は↓をクリック!

近所に保険クリニックがない場合は、保険相談ニアエルで最寄りの保険ショップを検索してみてください。保険ショップには複数回相談に訪問することもあるので、自宅との距離のは割と重要です。

保険相談ニアエルは全国1,500店舗の保険ショップを区市町村単位で検索できます。保険ショップに関する

- 取り扱っている保険会社

- 実際に利用した人の口コミ

- 営業時間、交通アクセス等の基本情報

といった情報も掲載されています。取り扱っている保険会社が事前にわかるので、希望していた保険を提案されなかった!といった悲劇もないですし、厳しい口コミもそのまま掲載されているので、ちゃんと選べば安心して相談ができるかなと。ライフネット生命と提携している保険ショップも確認できます。

また、保険相談ニアエルでは相談予約もできます。予約は簡単で

- 相談希望日時

- 氏名

- 生年月日

- 電話番号

- 相談内容(保険見直しor新規加入orその他)

だけ入力すれば完了。1分程度で終わる作業です。

予約した後には店舗から電話で予約確認があります。電話の際にざっくりと相談したい内容だとか、その他の要望(女性スタッフ希望等)を伝えておけば、相談もスムーズに進みます。

もちろん予約は無料です。気軽に予約して大丈夫です。

保険ショップの検索・予約は↓をクリック!

生命保険の相談は無料でできるし、相談したからって生命保険に入る必要はない。

生命保険の相談はもちろん無料です。

しかも、無料で相談したからといって、生命保険に必ず入らなければならないということはありません。

おすすめされた生命保険に納得できなければ、

「うーん、よく考えてみます…」

と、やんわりお断りしてOKです(お断りする人はかなりいます)。

相談しているときに過度な勧誘もなければ、お断りした後にしつこい電話攻勢というのもありません。最近は過度な勧誘やしつこい電話は法律で禁止されています。そんなことしたら、保険ショップは業務停止になってしまいます。

生命保険の相談は気軽な気持ちで。重く考える必要はありません!