外貨建て終身保険で三大疾病(がん・急性心筋梗塞・脳卒中)にも備えるのなら、アリかなと感じます。

保険料払込免除特約というオプションを付加すると、三大疾病で所定の条件を満たした場合に以降の保険料支払いが免除されます。ここまでは他社も同じ。

大きな違いは保険料の支払いが免除されるだけでなく、その時点で一括で保険料を支払ったと場合と同額まで解約返戻金がググっと増える点。支払ってない保険料のぶんまで解約返戻金を受け取れます。

例えば、がんと診断されてすぐに解約すれば、解約返戻金を治療費に充てることもできます。そういった意味では、医療保険やがん保険の代わりにもなり得る外貨建て終身保険です。

終身保険は当たりハズレの大きい保険です。

というのも、解約返戻金の返戻率(支払った保険料に対して解約時に戻ってくるお金の割合)に各社大きな差があります。支払った保険料に+αの利息が上乗せされるお得な終身保険もあれば、大きく元本割れしてしまう終身保険もあります。元本割れしてしまう終身保険は選びたくないですよね。

終身保険の選び方のポイントは↓のリンク先に書いています。

リンク先の内容を要約すると、終身保険を選ぶ際に大切なのは以下の2点です。

まずはざっと概要を書いておきます。上記2点について、マニュライフ生命「こだわり外貨終身」の概要と評価は以下のとおりです。

| 項目 | 内容 | 評価 |

| 30歳の月額保険料 (保険金額100,000米ドル円、60歳まで保険料支払) |

男性:191.00米ドル 女性:190.00米ドル ※非喫煙者保険料率、特定疾病保険料払込免除特約ありの保険料。 |

B |

| 40歳の月額保険料 (保険金額100,000米ドル円、70歳まで保険料支払) |

男性:239.00米ドル 女性:232.00米ドル ※非喫煙者保険料率、特定疾病保険料払込免除特約ありの保険料。 |

|

| 解約返戻金の返戻率 | 満期直後:102.3% ※30歳男性・保険金額10万米ドル・保険料払込期間60歳まで・特定疾病保険料払込免除特約あり。 ※積立利率1.5%(最低保証)が継続した場合。 |

A |

保険料は高め。上表は

・非喫煙者割引あり(約8%割引)。

・特定疾病保険料払込免除特約あり(保険料が5%程度UPすると推測)。

という条件の保険料です。外貨建て終身保険は開示されている情報が少ないので同条件での比較が難しいのですが、他社よりも高くなることが多いかなと。この点はデメリットでしょう。

一方で、解約返戻金の返戻率は悪くありません。

マニュライフ生命「こだわり外貨終身」は契約者が支払った保険料を主に米ドル(豪ドルも選択可能)で運用するのですが、積立利率が米ドルの金利に連動します(積立利率変動型)。積立利率には最低保証もあるので、

契約から何年目に解約すると、最低で〇〇〇ドルの解約返戻金を受け取れますが、運用がうまくいけばもっと増えるかもしれません

というのがマニュライフ生命。

他社の外貨建て終身保険には積立利率固定型もあります。積立利率固定型は契約時に未来の解約返戻金が決まります。

契約から何年目に解約すると、〇〇〇ドルの解約返戻金を受け取れます

というのが積立利率固定型。

将来の米国の金利が高い傾向にあると予想するのであれば、積立利率固定型よりもマニュライフ生命「こだわり外貨終身」の方が有利になる可能性が高いです。

実際に、30歳男性が保険金額10万米ドル・保険料払込期間60歳までを条件に契約した場合は

・積立利率1.5%(最低保証)で推移した場合の返戻率は102.3%

・積立利率2.5%で推移した場合の返戻率は119.9%

なので、他社と比較しても悪くはありません。↑のケースなら最悪でも元本割れはありませんし、運用が上手くいけば支払った保険料より割と大きな解約返戻金を受け取れます。貯蓄性(老後の生活資金目的)で考えた場合も、マニュライフ生命は十分アリです。

生命保険の相談は保険クリニックで!

(↓をクリックすると保険クリニックへ移動します)

マニュライフ生命「こだわり外貨終身」基本情報

まずは基本情報を一覧にしました。他の終身保険と比較する際の手掛かりにどうぞ。

| 保険の種類 | 【終身保険】 ・死亡、高度障害を保障する保険です。 ・保障は一生涯続きます。 ・保険料は一生涯同じです。 ・貯蓄性があります(解約返戻金があります) |

| 【外貨建て】 ・米ドルもしくは豪ドルで保険料を支払います(為替レートを基準に円換算して円で支払います)。 ・解約返戻金、死亡保険金は外貨か日本円かを選択できます。 |

|

| 保険料を支払う期間 | 以下から選択可能。 年満了:10年間、20年間、30年間 歳満了:55歳まで、60歳まで、65歳まで、70歳まで、80歳まで、90歳まで |

| 保険料を支払う回数 | 月払 |

| 保険料を支払う方法 | ・口座振替 ・クレジットカード |

| 保障される期間 | 一生涯(終身) |

マニュライフ生命「こだわり外貨終身」のメリット

特定疾病保険料払込免除特約が強力。

特定疾病保険料払込免除特約とは、がん・急性心筋梗塞・脳卒中で所定の状態になった場合に以降の保険料支払いが免除されるオプションです。テレビのCMで見かける

「以降の保険料は頂きません!」

というやつですね。もちろん、保険料の支払いが免除になった後も死亡保障は継続します。

ただし、保険料の支払いが免除される条件はやや厳しめ。同様の保険料払込免除特約があるメットライフ生命「USドル建終身保険ドルスマートS」と条件を比較してみます。

| 疾病 | マニュライフ生命 | メットライフ生命 |

| がん | 初めてがんと診断されたとき(上皮内がんは含みません)。 | 初めてがんと診断されたとき(上皮内がんは含みません)。 |

| 心疾患 | 60日以上、労働を制限する状態が続いたと医師が診断したとき。 ※対象は急性心筋梗塞のみ |

20日以上入院、または所定の手術を受けたとき。 |

| 脳血管疾患 | 60日以上、神経学的な後遺症が継続したと医師が診断したとき。 ※対象は脳卒中のみ |

20日以上入院、または所定の手術を受けたとき。 |

がんの条件は両社同じ。

「あなたはがんです」

と医師に診断されれば保険料の支払いが免除されます。

違いは心疾患・脳血管疾患です。保障範囲・保障条件ともにメットライフ生命の方が有利。

- メットライフ生命は心疾患・脳血管疾患をまるごと保障対象(保障範囲が広い)。

- メットライフ生命は20日以上の入院or手術が条件(保障条件が良い)。

マニュライフ生命が保障する急性心筋梗塞は心疾患の一部です。急性心筋梗塞以外の心疾患は保障対象外(狭心症とか)。平成29年の厚生労働省の調査によると心疾患全体の患者数1,732千人のうち、急性心筋梗塞の患者数は47千人。割合にすると2.7%に過ぎません。心疾患と急性心筋梗塞には大きな違いがあります。

また、脳卒中も脳血管疾患の一部ですが、脳卒中には

- 脳梗塞

- くも膜下出血

- 脳出血

が含まれます。平成29年の厚生労働省の調査によると脳血管疾患の患者数1,115千人のうち、脳梗塞・くも膜下出血・脳出血の患者数合計は973千人。割合にすると87.2%です。

ということで、脳血管疾患でも脳卒中でも大きな差はありませんが、脳血管疾患の方がちょっと安心かな、とは感じます。

また、保障条件もメットライフ生命が良いです。

心疾患の条件はメットライフ生命が20日入院なのに対し、マニュライフ生命は60日以上の労働制限。心疾患で20日以上入院することも多くはありませんが、60日以上の労働制限はさらに可能性は低くなります。マニュライフ生命は手術が条件に含まれないということもあり、心疾患で保険料払込免除されることは少ないかと。条件はメットライフ生命の方がゆるいです。

脳血管疾患も条件が緩いのもメットライフ生命。脳血管疾患は入院(後遺症)が長引くので、20日以上入院でも60日以上後遺症継続でも条件を満たす可能性は高いと感じますが、それでも20日以上の入院で保障されて、さらに手術も条件に含まれるメットライフ生命の方が条件はゆるいです。

これだとマニュライフ生命が良いとこなしに見えてしまいますが、大きなメリットが保険料払込免除の条件を満たせば解約返戻金が一気に増額する点。上表の条件を満たせば、その時点で一括で保険料を支払ったとみなされて、解約返戻金がドカンと上がります。

例えば、30歳男性が保険金額10万米ドル・保険料払込期間60歳までを条件に契約。不幸にも45歳のときに

「あなたはがんです」

と診断されれば、解約返戻金が58,552米ドルに跳ね上がります。45歳までに支払った保険料総額が34,380米ドルなので、その時点で解約すれば約1.7倍の解約返戻金を受け取れることになります。

受け取った解約返戻金は、医療費や生活費の補填に使えるでしょう。この点は他社の外貨建て終身保険にはないメリットです。

解約返戻金の返戻率がそこそこ高い。

終身保険には貯蓄性があります。

というのも、解約するとそれまで積み立てた保険料が解約返戻金として戻ってきます。そしてその解約返戻金の良し悪しを計る指標が返戻率。

冒頭書いたとおり、マニュライフ生命「こだわり外貨終身」の返戻率は悪くありません。

パンフレットの例を挙げます。30歳男性が保険金額10万米ドル・保険料払込期間60歳まで・保険料払込免除特約ありを条件に契約した場合です(保険料は191米ドル/月。保険料総額は68,760米ドル)。

| 積立利率 | 60歳(満期)で解約 | 65歳で解約 | 70歳で解約 |

| 1.5% (最低保証) |

70,394米ドル (102.3%) |

74,831米ドル (108.8%) |

79,259米ドル (115.2%) |

| 2.5% | 82,471米ドル (119.9%) |

92,554米ドル (134.6%) |

104,080米ドル (151.3%) |

| 3.0% | 89,439米ドル (130.0%) |

103,069米ドル (149.8%) |

118,841米ドル (172.8%) |

※カッコ内は返戻率。

積立利率には1.5%の最低保証があります。上表の例だとその最低保証1.5%が継続したとしても、返戻率が100%を割ることはありません。米ドル建てで考えれば、最悪の場合でも支払った保険料より多くの解約返戻金を受け取れます。

ここで他社と比較してみます。

まずは積立利率固定型のジブラルタ生命「米国ドル建終身保険(低解約返戻金型)」。↑の条件で2社の解約返戻金の返戻率を比較してみます。

| 経過年数 | ジブラルタ生命 | マニュライフ生命 | ||

| 積立利率1.5% | 積立利率2.5% | 積立利率3.0% | ||

| 60歳(満期時) | 113.2% | 102.3% | 119.9% | 130.0% |

| 70歳 | 134.2% | 115.2% | 151.3% | 172.8% |

積立利率が最低保証の1.5%を継続した場合はジブラルタ生命の方が有利。2.5%ならマニュライフ生命の方が有利です。実際の積立利率はこちらで公表されていますが、積立利率が長期に渡って最低保証の1.5%に張りつくとは考えにくいので、マニュライフ生命の方が有利になる可能性は高いかなと感じます。

続いて積立利率変動型のメットライフ生命「USドル建終身保険ドルスマートS」と比較してみます。条件は↑と同じで30歳男性・保険金額10万米ドル・保険料払込期間60歳までとします(保険料は154.00米ドル/月。保険料総額は55,440米ドル)。

| 経過年数 | メットライフ生命 | マニュライフ生命 | |||

| 2.5% (最低保証) |

3.0% | 1.5% (最低保証) |

2.5% | 3.0% | |

| 60歳(満期時) | 115.3% | 128.3% | 102.3% | 119.9% | 130.0% |

| 70歳 | 133.2% | 155.2% | 115.2% | 151.3% | 172.8% |

メットライフ生命「USドル建終身保険ドルスマートS」は積立利率の最低保証が2.5%なのですが、両者が最低保証で推移した場合はメットライフ生命が有利という結果。

ただし、マニュライフ生命も積立利率が2.5%で継続した場合は、マニュライフ生命の方が有利です。両者が3.0%のときもマニュライフ生命の方が有利。同じ積立利率なのに、両者の返戻率には違いがあります。

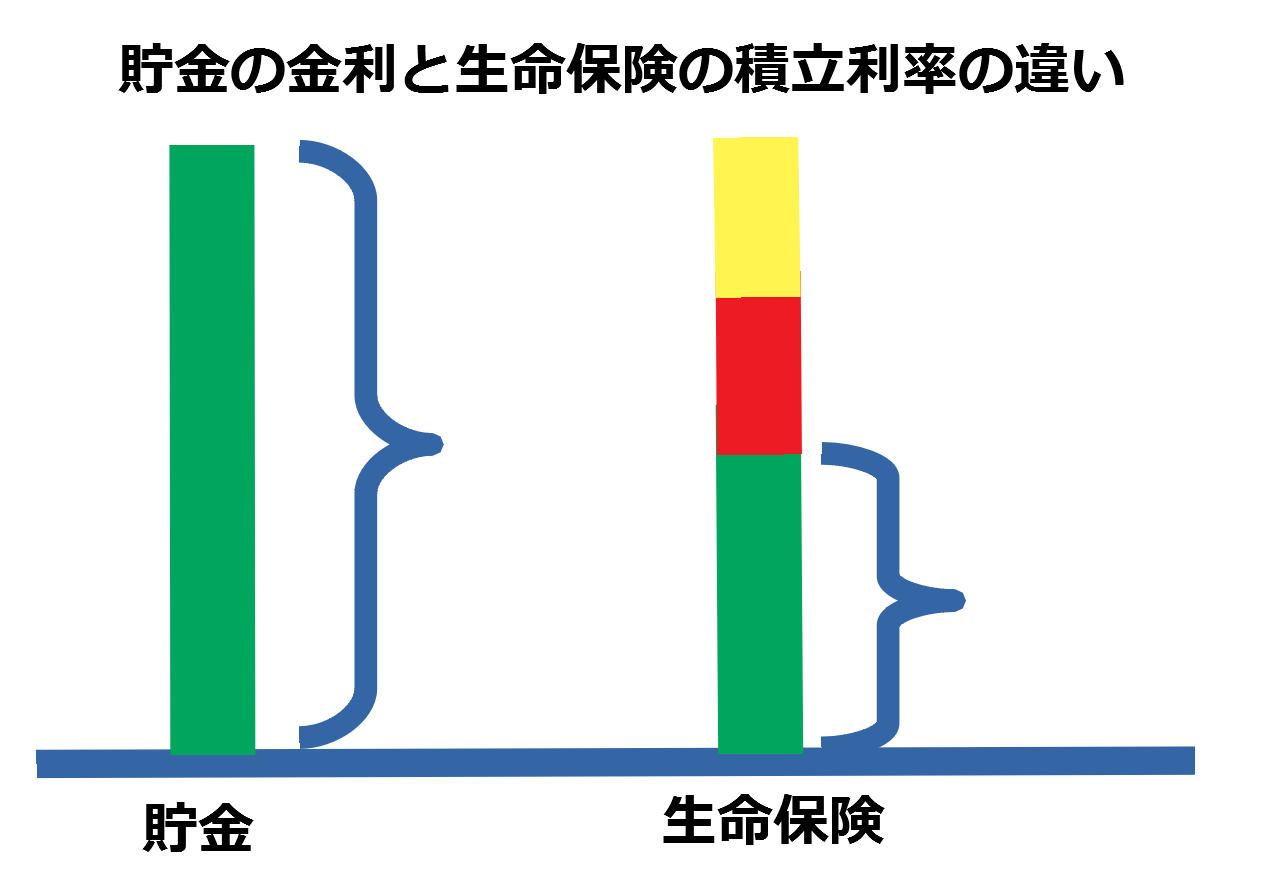

先ほどから積立利率!積立利率!と連呼していますが、終身保険の積立利率はちょっと複雑です。銀行預金の利率みたいにシンプルな仕組みではありません。

銀行預金は銀行に預けたお金全額に対して利率が適用されます。一方で、終身保険の積立利率は契約者が支払った保険料から、経費だとか保険金が差し引かれた部分にのみ適用されます。

銀行に100万円預けて利率1%だったら、1万円の利息を受け取れます。

しかし、終身保険の積立利率は支払った保険料全額に対して適用されるわけではありません。加入者が支払った保険料から経費や死亡保険金が差し引かれて、残った金額に対して積立利率が適用されます。

上図だと緑色の部分が利率が適用される範囲です。預けたお金全額に対して利率が適用される銀行預金に対して、生命保険は支払った保険料から赤線(経費)、黄色線(死亡保険金)等が差し引かれた緑色の部分のみ、積立利率が適用されます。

例えば、赤線(経費)が2割、黄色線(死亡保険金)が3割だとすれば、積立利率が適用されるのは支払った保険料の5割。保険料100万円を支払っても50万円にしか積立利率は適用されません。積立利率が1%なら5千円しか受け取れないことになります。

では、支払った保険料の何割に積立利率が適用されるのか。

その割合を保険会社は開示していません。マニュライフ生命もメットライフ生命も開示していません(先ほど比較したジブラルタ生命も未開示)。

支払った保険料の何割が赤線になって、何割が黄色線になって、残った緑線がどれくらいなのかは完全にブラックボックス。

「積立利率〇〇%!!!」

と大々的にアピールする生命保険がありますが、緑線(具体的には経費率)が不明なので、あまり意味はありません。終身保険の貯蓄性は積立利率ではなく、解約返戻金の返戻率で比較するのが肝要です。

上述のとおり、同じ積立利率であればマニュライフ生命の方が返戻率は高くなる傾向にあるようです。経費率が低くて運用に回せる保険料の割合が高いのか(であれば優秀)、単純に保険料が高いから運用に回せる金額が大きいのか、ここらへんは開示されている情報が少な過ぎてよくわかりません。

ちなみにですが、積立利率の決まり方にも両者に違いがあります。

マニュライフ生命は比較的わかりやすいです。市場金利に連動した基準積立利率を毎月算出し、直近の120ヶ月平均を積立利率としています。基準積立利率・積立利率はこちらで公表されてますが、確かに基準積立利率は市場金利とほぼ連動しています。

一方で、メットライフ生命はどういう算出方法で積立利率が決まるのか謎。

パンフレットには日米10年国債利回りのグラフに積立利率の最低保証2.5%の線が引かれているので、

「あ!米国の10年国債利回りに連動するんだ!」

と思ってしまいますが、そうでもなさそう。

米国10年国債利回りが低かった2021年頃の積立利率は2.76%だったのですが、金利が上昇した2023年7月の積立利率も2.78%なので、ほぼ同じ(積立利率はこちらで開示されています)。なにがどうなって積立利率が決まるのか謎です。

以上、長々と書いてしまいましたが、結論としては開示されていない部分が多いために、両者どちらが有利なのかは断定できません。

ただし、投資性を最優先してどちらか選べと言われたら、(おそらく)経費を削って積み立て部分を多くしていて、積立利率の決まり方もわかりやすいマニュライフ生命を僕なら選んでしまうかなとは感じます。

非喫煙者は保険料が割引される。

直近1年間で喫煙習慣がない場合は非喫煙者料率が適用され、保険料が割引になります。

例えば、30歳男女が保険金額10万米ドル・保険料払込期間60歳まで・保険料払込免除特約ありで契約した場合の保険料は下表のとおり。

| 月々の保険料 | ||

| 非喫煙者割引なし | 非喫煙者割引あり | |

| 30歳男性 | 209米ドル | 191米ドル |

| 30歳女性 | 210米ドル | 190米ドル |

非喫煙者は8%程度割引されています。

ただし、他社と比較して保険料は高め。メットライフ生命「USドル建終身保険ドルスマートS」と同条件の保険料を比較してみます(メットライフ生命は保険料払込免除特約なし)。

| マニュライフ生命 | メットライフ生命 | ||

| 非喫煙者割引なし | 非喫煙者割引あり | ||

| 30歳男性 | 209米ドル | 191米ドル | 154米ドル |

| 30歳女性 | 210米ドル | 190米ドル | 136米ドル |

保険料が安いのはメットライフ生命。メットライフ生命には非喫煙者割引がありませんが、それでもマニュライフ生命より安くおさまります。

その理由は以下の2つかと。

- マニュライフ生命「こだわり外貨終身」は保険料払込免除特約あり。おそらく5%程度保険料がUPしていると推測。

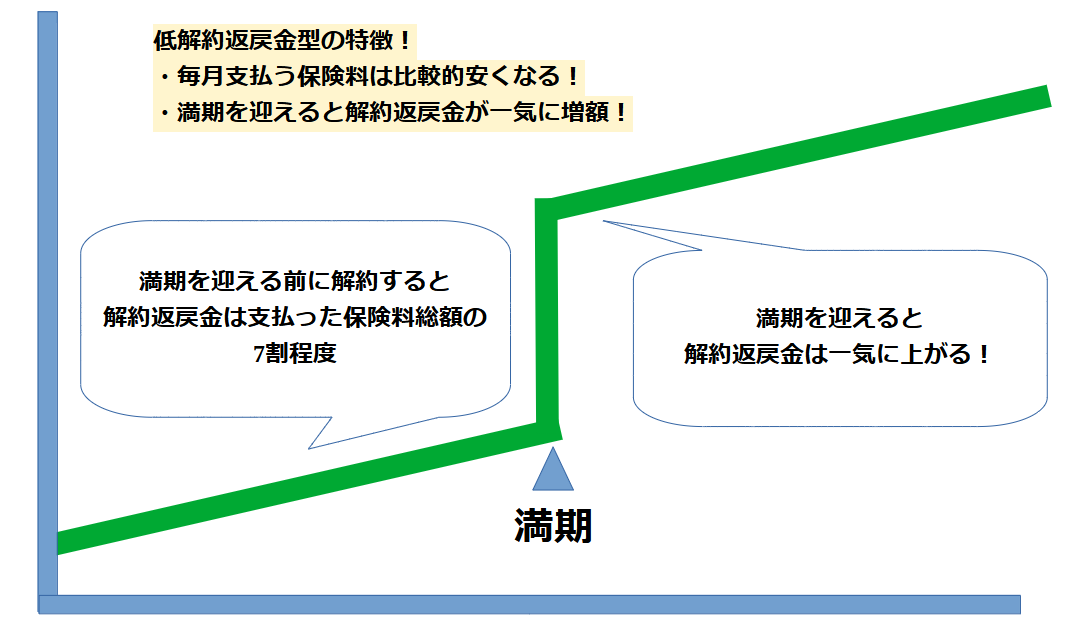

- メットライフ生命「USドル建終身保険ドルスマートS」は低解約返戻金型。

1点目は特約有無の差です。

本来であれば同条件で比較したいのですが、外貨建て終身保険は開示されている情報が少ないので、それができずにやむなく異なる条件で比較しています。まあでも保険料払込免除特約で上がる保険料は5%程度と推測できるので、特約なしで比較してもメットライフ生命の方が安くなるかと。

2点目について。

メットライフ生命「USドル建終身保険ドルスマートS」は低解約返戻金型です。低解約返戻金型とは、満期前に解約した場合の解約返戻金をそれまでに支払った保険料の7割程度に抑える代わりに、保険料を安くしているタイプです。

低解約返戻金型は満期後にドカンと解約返戻金が増えます。満期まで保険料を払い続けることができれば、保険料の安い低解約返戻金型の方が有利。

マニュライフ生命は低解約返戻金型ではなく通常型です。どうしても低解約返戻金型よりも保険料は高くなりがちなので、保険料を重視するのであれば、他社の低解約返戻金型を選んだ方がよいでしょう。現在の主流は低解約返戻金型です。

ただし、

「もしかしたら満期前に解約するかもしれない…」

のであれば、満期前に解約しても一定の解約返戻金を受け取れる通常型の方が安心です。

ちなみに、メットライフ生命「USドル建終身保険ドルスマートS」は低解約返戻金型ではない通常型を選ぶことも可能です。その通常型と比較しても、マニュライフ生命「こだわり外貨終身」の保険料はやや高めになることが多いかなと。

保険料をクレジットカードで支払うことができる。

月々の保険料をクレジットカードで支払うことが可能です。

終身保険の保険料は高いです。クレジットカードで保険料を支払えば、それなりのポイント還元を受けられます。

クレカ払いできる外貨建て終身保険は貴重です。他社は口座振替が主流です。

為替手数料が安い。

外貨建て終身保険は円を外貨に変換して保険料を支払い、外貨を円に変換して死亡保険金・解約返戻金を受け取るのですが、その際に発生するのが為替手数料。

為替手数料は生命保険会社によって変わります。ここも1ドルあたりの手数料をメットライフ生命・ジブラルタ生命と比較してみます。

| 円→ドル(保険料を支払う) | ドル→円(死亡保険金・解約返戻金を受け取る) | |

| メットライフ生命 | 0.5円 | 0.5円 |

| ジブラルタ生命 | 0.5円 | 0.01円 |

| マニュライフ生命 | 0.5円 | 0.01円 |

円→ドルは両社同じ。ドル→円はメットライフ生命が高めです。

10万ドルの死亡保険金を受け取る場合には

■メットライフ生命

10万ドル×0.5円=5万円が為替手数料として差し引かれる。

■ジブラルタ生命・マニュライフ生命

10万ドル×0.01円=1千円が為替手数料として差し引かれる。

といったように、49,000円の差があります。数%レベルで解約返戻金の返戻率を競い合うなかでは、なかなか大きな金額になるかと。この点はメリットでしょう。

マニュライフ生命「こだわり外貨終身」のデメリット

為替の影響をモロに受ける。

この点はマニュライフ生命「こだわり外貨終身」のデメリットというよりも、外貨建て終身保険のデメリット。

外貨建て終身保険は支払う保険料も受け取る死亡保険金・解約返戻金も全て外貨建て。日本円を外貨に変換して保険料を支払い、外貨で受け取った死亡保険金・解約返戻金を円に変換する必要があります。

ということで、厄介なのが為替リスク。具体的には

- 円安となった場合に、円換算の保険料がドンっと上がる。

- 円高となった場合に、円換算の死亡保険金がドンっと下がる。

の2点です。

例えば、保険料が月200ドルで1ドル100円であれば、円換算の保険料は2万円(200ドル×100円)。しかし、円安が進んで1ドル150円となれば円換算の保険料は3万円(200ドル×150円)に上がります。

毎月2万円で済んでいた保険料が、3万円に上がるのはけっこう辛い…。

また、100,000ドルの保険金額で契約し、被保険者が亡くなったときに1ドル150円であれば1,500万円(100,000ドル×150円)を受け取れますが、1ドル100円であれば1,000万円(100,000ドル×100円)にしかなりません。万が一のことが発生し、急遽現金が必要になったのに運悪く超円高だった場合は必要なお金を確保できない可能性もあります。

外貨建て終身保険を契約する際には、この2点に要注意です。月々の保険料は余裕をもって支払える金額に抑えておいたほうが無難です。

保険料が高め。

繰り返しますが、非喫煙者割引が適用されたとしても保険料は高め。

現在の外貨建て終身保険の2強はメットライフ生命「USドル建て終身保険ドルスマートS」、及びジブラルタ生命「米国ドル建終身保険(低解約返戻金型)」ですが、特に安いのがジブラルタ生命。

死亡保障を重視するのなら、保険料の安いジブラルタ生命と比較しておいて損はないでしょう。

行政処分を受けてしまった…。

2022年7月14日に金融庁からマニュライフ生命に対して行政処分が下されました。

端的に言うと、金融庁から注意喚起されていたにも関わらず、法人向けの節税保険を積極的に売り過ぎたという処分内容。今回問題になった点は「こだわり外貨終身」と直接の関係はありませんが、

●営業優先の企業文化やコンプライアンス、リスク管理を軽視する企業風土

といった点も問題に挙げられています。

また、マニュライフ生命はカナダ資本の生命保険会社です。1999年に日本に進出しているので、それなりに歴史はありますが、将来的に日本から撤退する可能性も否定できません。まあ撤退しても既契約は他の生命保険会社に引き継がれることが多いので、契約者が不利になる可能性は低いのですが、この点もやや注意でしょう。

終身保険はそれこそ一生涯のおつきあいになることもあるので、会社の信用力は割と重要です。

マニュライフ生命「こだわり外貨終身」の評価

評価:B(S、A~C)

死亡保障を重視するのなら保険料が高いために選択肢にはなりにくいのですが、解約返戻金の返戻率がそこそこ高く、また保険料払込免除特約が強力です。3大疾病にかかると解約返戻金が一気に増額される点は他社の外貨建て終身保険にないメリットです。

保険料払込免除特約に魅力を感じるならば、選択肢に入れてよい外貨建て終身保険です。評価は「A」でも良いと感じますが、直近で行政処分を受けたこともあり、ひとつ下げて「B」としました。

死亡保障を重視するのなら保険料の安いジブラルタ生命「米国ドル建終身保険(低解約返戻金型)」、貯蓄性(投資性)を重視するのなら解約返戻金の返戻率が高めのメットライフ生命「USドル建て終身保険ドルスマートS」あたりと比較しておいて損はないでしょう。

マニュライフ生命「こだわり外貨終身」の相談をするなら。

マニュライフ生命「こだわり外貨終身」は全国の保険ショップで取り扱っています。

しかし、ふらっと入った保険ショップで

「うち、マニュライフ生命は取り扱ってないですよ」

なんて言われたら悲しいですよね。そんなことがないように事前に調べておきましょう。

手堅いのは保険クリニックです。保険クリニックならマニュライフ生命はもちろんのこと、比較対象に挙げたメットライフ生命・ジブラルタ生命とも提携しています。

サイト上の予約フォームに相談したい内容をざっくり入力し、予約してから訪問した方が効率的に最適なプランへたどり着けます。

【保険の相談なら!】保険クリニック

保険クリニックの予約は↓をクリック!

保険を検討されているのなら、まずは近所に保険クリニックがあるかを確認してみてください。 生命保険は世の中にたくさんありますが、生命保険を相談する窓口は保険クリニック一択でよいと感じます。

わかりやすく実績を確認できるのが第三者機関による顧客満足度調査。オリコン社が実施した保険ショップの顧客満足度調査にて2021年から2023年までの3年連続No.1、2023年10月に実施した株式会社DRCによるインターネット調査にて総合1位を獲得しています。

保険クリニックは契約手続きとアフターフォローにも定評があります。

保険金の不払い率をこちらにまとめていますが、不払いとなる理由の多くは

- 契約時の告知事項に不備があった。

- 契約上、保険会社に支払う責任がない。

の2点。

1点目は保険を契約する際に生命保険会社へ知らせた告知事項(過去の病歴とか現在の健康状況とか職業等)に誤りがあったケースで、終身保険にはこれが稀にあります。

告知事項の誤りの主な原因は契約者の勘違いです。なので、保険ショップのスタッフが契約時にしっかり説明すれば回避できます。保険クリニックでしっかり説明を受けて契約すれば、まず該当することはないかと。

また、2点目はそもそも保険会社に保険金を支払う責任がないケースですが、医療保険やがん保険には責任分界点が微妙なグレーゾーンが存在します。微妙なグレーゾーンでキーになるのが医師が書く診断書。診断書の表現ひとつで保障されないこともあります。

そんなときに、

「こういうふうに診断書を書いてもらうと保障されやすいですよ」

といったアドバイスをできるのは保険ショップのスタッフだけです。生命保険会社のコールセンターに問い合わせても、わざわざ自分たちの不利になるアドバイスはしてくれません。

保険クリニックはアフターフォローの評価も高めです。契約後のコミュニケーションを密にしておくことで、万が一の場合には腹を割った相談がしやすくなります。こういう裏情報的なアドバイスは信頼関係がないとできないことなので。

実際に利用した方の口コミは以下のとおり。

「たまたま優秀な人が担当になっただけじゃないの?」

という疑惑も沸いてきますが、保険クリニックはデジタル化が進んでいて独自に開発した提案システムを使ってます。スタッフのクオリティに偏りができにくい点もメリットでしょう。

予約は簡単です。

①保険クリニックのサイトにアクセスする。

②最寄りの店舗を検索する。

オレンジ色のボタンから店舗検索できます。オンライン相談も可能です。

③予約日時を選択する。

④以下を入力して予約完了。

- 相談方法(来店or訪問)

- 名前

- 連絡方法(電話・メールor電話のみ)

- 電話番号

- メールアドレス

- 保険クリニックを知ったきっかけ(リストから選択)

- 要望等(任意入力)

これで予約は完了。1分もあれば予約できます。

50社以上の保険会社と提携している点も評価できます。マニュライフ生命はもちろんのこと、比較対象としたジブラルタ生命・メットライフ生命とも提携しています。比較もかんたんにやってくれますよ。

もちろん相談は無料です。気軽な気持ちで相談して大丈夫です。

保険クリニックの予約は↓をクリック!

【保険ショップの検索・予約なら】保険相談ニアエル

保険ショップの検索・予約は↓をクリック!

近所に保険クリニックがない場合は、保険相談ニアエルで最寄りの保険ショップを検索してみてください。保険ショップには複数回相談に訪問することもあるので、自宅との距離のは割と重要です。

保険相談ニアエルは全国1,500店舗の保険ショップを区市町村単位で検索できます。保険ショップに関する

- 取り扱っている保険会社

- 実際に利用した人の口コミ

- 営業時間、交通アクセス等の基本情報

といった情報も掲載されています。取り扱っている保険会社が事前にわかるので、希望していた保険を提案されなかった!といった悲劇もないですし、厳しい口コミもそのまま掲載されているので、ちゃんと選べば安心して相談ができるかなと。

また、保険相談ニアエルでは相談予約もできます。予約は簡単で

- 相談希望日時

- 氏名

- 生年月日

- 電話番号

- 相談内容(保険見直しor新規加入orその他)

だけ入力すれば完了。1分程度で終わる作業です。

予約した後には店舗から電話で予約確認があります。電話の際にざっくりと相談したい内容だとか、その他の要望(女性スタッフ希望等)を伝えておけば、相談もスムーズに進みます。

もちろん予約は無料です。気軽に予約して大丈夫です。

保険ショップの検索・予約は↓をクリック!

生命保険の相談は無料でできるし、相談したからって生命保険に入る必要はない。

生命保険の相談はもちろん無料です。

しかも、無料で相談したからといって、生命保険に必ず入らなければならないということはありません。

おすすめされた生命保険に納得できなければ、

「うーん、よく考えてみます…」

と、やんわりお断りしてOKです(お断りする人はかなりいます)。

相談しているときに過度な勧誘もなければ、お断りした後にしつこい電話攻勢というのもありません。最近は過度な勧誘やしつこい電話は法律で禁止されています。そんなことしたら業務停止になってしまいます。

生命保険の相談は気軽な気持ちで。重く考える必要はありません!

まとめ

公式サイト:マニュライフ生命「こだわり外貨終身」

保険料は高めですが、解約返戻金の返戻率は悪くありません。三大疾病(がん・急性心筋梗塞・脳卒中)で所定の条件を満たせば一気に解約返戻金が上がるオプション(保険料払込免除特約)を追加できる点もメリットでしょう。

気になるのは行政処分を受けたという点。この点が気にならないのであれば候補に入ります。まあ気になってもならなくても

●保険料が安くて解約返戻金の返戻率も高めなメットライフ生命「USドル建て終身保険ドルスマートS」。

●保険料が業界最安値水準で解約返戻金の返戻率もそこそこ高いジブラルタ生命「米国ドル建終身保険(低解約返戻金型)」。

あたりと比較しておいた方がよいかと。現在の外貨建て終身保険は↑が2強です。

保険クリニックならマニュライフ生命・ジブラルタ生命・メットライフ生命の3社と提携しています。3社の比較もかんたんにやってくれますよ。

保険クリニックの予約は↓をクリック!