死亡保障がある代表的な生命保険に定期保険と収入保障保険、そして終身保険があります。

3つの保険の特徴を以下の表に整理します。

| 保障期間 | 保険料 | 貯蓄性 | 保険金の受け取り方 | |

| 終身保険 | 一生涯 | 高い | あり | 一括 |

| 収入保障保険 | 期間限定 | 安い | なし | 分割(年金方式) |

| 定期保険 | 期間限定 | 真ん中 | なし | 一括 |

終身保険:保障は一生涯続く。保険料は高いが解約返戻金あり(貯蓄性が期待できる)。

収入保障保険:保障は期間限定。保険料は安いが掛け捨て。万が一の場合には、年金みたいに毎月定額が給付される。

定期保険:保障は期間限定。保険料は安いが掛け捨て。万が一の場合には、大金が一括で給付される。

定期保険・収入保障保険はいわゆる「掛け捨て」。支払った保険料は戻ってきません(その分、保険料は安いんですけどね)。

支払った保険料が戻ってこないと、なんだか損した気分になりますよね。保険期間中に何もなければ何ももらえないし。

終身保険は保障が一生涯続くので、必ず保険金が受けとれます(人は必ず亡くなります)。また、解約すると支払った保険料の一部(もしくは全額に多少の利息が上乗せされて)が解約返戻金として戻ってきます。

つまり終身保険には貯蓄性があります。この点が定期保険・収入保障保険との大きな違いです。

- 遺された家族の生活費

- こどもの教育資金

- 老後資金の貯蓄

- 相続税対策

こういった用途に終身保険は使えます。遺された家族を守る他に、子供の教育資金や老後の備え、相続税対策にまで、様々な用途に使えるのが終身保険です。

収入保障保険の相談は保険クリニックで!

(↓をクリックすると保険クリニックへ移動します)

終身保険とは?

・定期保険、収入保障保険より保険料は高めです。

・終身保険は相続税対策にも有効です。

終身保険は保障が一生涯続きます。亡くなった場合、もしくは高度障害状態になった場合に保険金が支払われます。

ちなみに、高度障害状態というのは以下を指します。

- 両眼の視力を全く永久に失ったもの

- 言語またはそしゃくの機能を全く永久に失ったもの

- 中枢神経系・精神または胸腹部臓器に著しい障害を残し、終身常に介護を要するもの

- 両上肢とも手関節以上で失ったかまたはその用を全く永久に失ったもの

- 両下肢とも足関節以上で失ったかまたはその用を全く永久に失ったもの

- 1上肢を手関節以上で失い、かつ、1下肢を足関節以上で失ったか、またはその用を全く永久に失ったもの

- 1上肢の用を全く永久に失い、かつ、1下肢を足関節以上で失ったもの

参考:生命保険文化センター

人間はいつか亡くなります。なので、必ず保険金がもらえるというのが大きな特徴です。

また、解約した場合に解約返戻金をもらえることも特徴です。支払った保険料に応じた解約返戻金を受け取れます(現在は低金利なので大金がもらえるわけではありませんが)。

ということですので、終身保険は亡くなっても、亡くなる前に解約しても、お金がもらえることになります。保険期間中なにも不幸が起こらなかったら何ももらえない定期保険と比べ、「損したなー」という印象は薄まりますね。

保険料の支払い方法は下記のとおり。自分の家計の状況にあった払い方を選択できます。

- 一生涯保険料を保険料を払い続けるタイプ。

- 保険料を支払う期間が決まっているタイプ(60歳まで、だとか、30年間といったように)

- 一括で保険料を支払うタイプ

よく選ばられるのは「保険料を支払う期間が決まっているタイプ」です。現役時代に保険料を支払い終えて、老後の生活資金とする方が多いようです。

終身保険のメリット

貯蓄機能があることが終身保険の大きなメリットです。亡くなった場合には保険金として、解約すれば解約返戻金としてお金が戻ってきます。

- 亡くなった場合は、保険金が遺された家族の生活費になる。

- 無事生き残って満期を迎えた場合は、解約返戻金を老後の生活資金にする。

終身保険はこんな使い方ができます。

貯蓄性のない定期保険・収入保障保険は世帯主が無事生き残った場合に何も受け取れません。老後の生活資金にはならないので、亡くなった場合にも老後にもどっちも備えたい!っていう方は終身保険が向いています。

また、終身保険は相続税対策にも利用できます。死亡保険金は相続人1名につき500万円までは非課税になります。

例えばこんな感じです。

遺産10,000万円のケースで試算しました。実際は状況によって他にも控除があるので超概算になりますが、この例では相続税が200万円程度安くになりました。

終身保険のデメリット

終身保険のデメリットは保険料が高いことがまず挙げられます。貯蓄機能がある分、定期保険よりも保険料は高め。これは仕方ないですね。

そしてもう1点。終身保険はインフレに弱いです。日本はしばらくデフレが続いているので、この点にあまり注目されてませんが、現在の1000万円と30年後の1000万円は同じ価値にはなりません。インフレが続くと価値が減ってしまいます。

例えば、物価が毎年2%あがれば、現在250円の豚丼は30年後500円になります。現在1,000万円で豚丼4万杯食べられますが、30年後には2万杯しか食べられません。

逆に言うと、デフレには強いのが終身保険です。デフレが続けば、現在の1,000万円より、将来の1,000万円のほうが価値はあがります。

契約当時の保険金額と亡くなった時の保険金額が同じ価値にはならないということは注意しておいたほうが良さそうですね。

ちなみにですが、最近の終身保険は 「低解約返戻金型終身保険」というタイプが主流です。満期を迎えるまでに解約した場合の解約返戻金を、支払った保険料の7割程度に抑える代わりに、保険料が安くなる終身保険です。

終身保険は必要?

これまで終身保険の概要、メリット、デメリットを説明してきました。終身保険は必要なのでしょうか。

独身の場合

独身の方の場合、自分が亡くなった後に保険金が支払われる終身保険の必要性は薄いです。自分が亡くなった後よりも、自分が長生きするリスクに備えた保険(医療保険や就業不能保険等)の方が優先度は高めです。

ただし、以下にあてはまる場合は終身保険に加入してもよいかもしれません。

- お子さんがいる人(シングルマザー・シングルファザー)。

- 親や兄弟を養っている人。

- 親や兄弟の借金を肩代わりしている人。

- 自分の葬式代を保険金から捻出したい人。

- 老後資金の準備を考えている人。

独身の方で既に終身保険に加入しているのなら、上の5点に当てはまらなければ解約もアリです。自分が亡くなった後に保険金が給付される終身保険に、毎月高い保険料を支払い続けるのも虚しいですよね。

繰り返しますが、終身保険は解約すると解約返戻金が戻ってきます。戻ってきた解約返戻金を使って長生きリスクに備えた個人年金保険や、働けなくなるリスクに備えた就業不能保険に加入してもいいでしょう。

子供がいない夫婦の場合

子供がいない夫婦の場合、終身保険はとても使い勝手のいい保険になります。

- 世帯主が亡くなった場合は、支給される保険金が遺された配偶者の生活費になる。

- 世帯主が無事生き残った場合は、解約返戻金を2人の老後資金に活用できる。

亡くなっても生き残ってもお互いのためになるのが終身保険です。高い保険料はネックですが、支払う余裕がある場合は定期保険よりも終身保険のほうがおすすめです。

既に終身保険に加入している場合、無理に解約する必要はありません。年齢を重ねて病気がちになると終身保険への加入を保険会社から断られることもあります。いま加入している終身保険を大切にしましょう。

子供がいる夫婦の場合

お子さんがいる場合は終身保険、定期保険、収入保障保険の必要性は高いです。余程のお金持ちでない限りは何らかの死亡保障が必要でしょう。

ただし、お子さんがいると保険にかけられる予算は限られますよね。ふだんの生活費や教育資金もありますし。

終身保険だけで必要な保険金額を準備すると、毎月支払う保険料は信じられないくらい高額になります(我が家では絶対払えない金額です)。そこで活用するのが定期保険・収入保障保険です。

定期保険・収入保障保険は貯蓄性がないため保険料は安いです。終身保険と定期保険・収入保障保険をバランスよく組み合わせて、日々の生活に影響がでない範囲に毎月支払う保険料を調整しましょう。

特に小さいお子さんがいる世代におすすめなのは収入保障保険です。詳細は↓に書いています。

【終身保険】日本人の保険金額平均は?

気になるのは世間の保険金額(亡くなったら受け取れる金額)ですよね。なんとなく平均と同じくらいにしておけば安心を感じる気持ち、わかります。

平成30年に生命保険文化センターが実施した調査だと、保険金額の全世帯平均は2,255万円になるそうです。

これを年齢別にすると以下のとおりです。

29歳以下:2,475万円

30歳~34歳:2,883万円

35歳~39歳:2.857万円

40歳~44歳:3,032万円

45歳~49歳:3,050万円

50歳~54歳:3,183万円

55歳~59歳:2,618万円

子供が独立するまで50代前半くらいまでは概ね3,000万円の保険金額としておいて、子供が独立した50代後半から徐々に保険金額を減らしてくことが多いようですね。

ただし、この保険金額は終身保険に限定しているわけではありません。定期保険・収入保障保険を含む死亡保険の保険金額総額です。↑の金額を全額終身保険で備えると、毎月支払う保険料は恐ろしい金額となりますので、保険料の安い定期保険・収入保障保険を併用しましょう。

最も重要なのは終身保険の相談を誰にするのかということ。

シンプルな仕組みに見える終身保険ですが、実は生命保険各社で微妙な違いがあります。一例を上げると、

- クレジットカードで保険料を支払うことができないこともある。もちろんクレジットカード払いをできた方がポイント還元されてお得。

- 同じ保険金額でも、各社保険料がバラバラ。もちろん保険料は安い方がお得。

- 保険料払込免除特約の有無。3大疾病(がん・心疾患・脳血管疾患)にかかった場合に、以降の保険料支払いが免除されるオプションがあったりする。

こんな違いを見極めながら、終身保険を選んでいかなければなりません。

こんなのめんどくさいですよね。

そこで専門家の出番です。専門家は世の中で発売されている複数の終身保険から、それぞれの家庭のニーズにあった終身保険を探し出してきてくれます。もちろん相談は無料です。ゼロ円で相談できます。

【おすすめ】終身保険の無料相談窓口。

専門家は意外と身近にいます。複数の生命保険会社の終身保険を取り扱う保険ショップです。

保険ショップっていまや至るところにありますけど、ちょっと入りにくいですよね。

「強引に勧誘されたらどうしよう…」

「断ってもしつこく電話きたらどうしよう…」

とかそんな不安があると思います。

しかし大丈夫。保険ショップに相談したら絶対に保険の契約をしなければならないっていうことはありません。しつこい電話もありません(僕の経験上、相談後に電話があったのは1回だけ)。

もしそんな強引な勧誘とか、しつこい電話をされた場合は消費者センターに駆け込みましょう。保険業法という法律に違反するため、保険ショップが処罰されます(なので、保険ショップは強引な勧誘やしつこい電話ができません)。

【オリコン顧客満足度2年連続No.1!】保険クリニック

保険クリニックの予約は↓をクリック!

保険を検討されているのなら、まずは近所に保険クリニックがあるかを確認してみてください。 生命保険は世の中にたくさんありますが、生命保険を相談する窓口は保険クリニック一択でよいと感じます。

わかりやすく実績を確認できるのが、オリコン社が毎年行っている保険ショップの顧客満足度調査です。利用者5,826人に対し、保険ショップ全28社に関するアンケート調査を実施。見事に2年連続顧客満足度No.1を獲得しています。

(引用:https://life.oricon.co.jp/rank_hokenshop/)

アフターフォローの満足度もNo.1です。

万が一の場合には契約者の味方になってくれますし、子供が生まれた!転職することになった!子供が独立した!といったようなイベントが発生した際には保険の見直し相談にも乗ってくれます。契約した後はほったらかしみたいな保険ショップが多い中、保険クリニックならきめ細やかなアフターフォローが期待できます。この点もメリットですね。

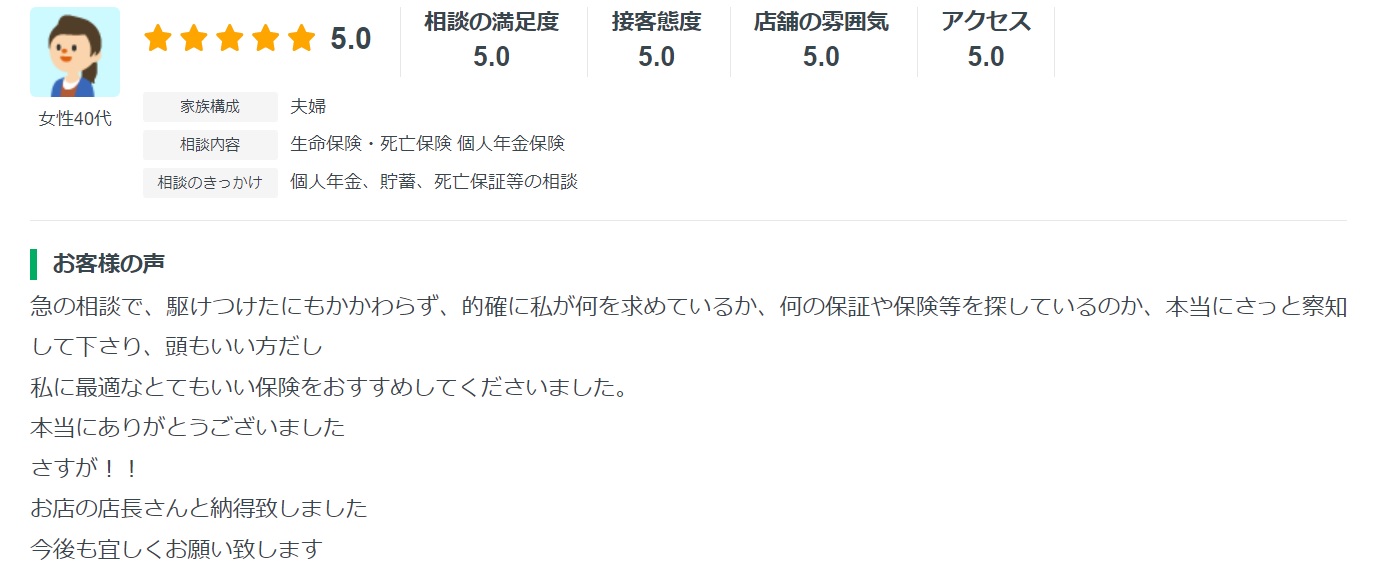

実際に利用した方の口コミは以下のとおり。

「たまたま優秀な人が担当になっただけじゃないの?」

という疑惑も沸いてきますが、保険クリニックはデジタル化が進んでいて独自に開発した提案システムを使ってます。スタッフのクオリティに偏りができにくい点もメリットでしょう。

予約は簡単です。

①保険クリニックのサイトにアクセスする。

②最寄りの店舗を検索する。

オレンジ色のボタンから店舗検索できます。オンライン相談も可能です。

③予約日時を選択する。

④以下を入力して予約完了。

- 相談方法(来店or訪問)

- 名前

- 連絡方法(電話・メールor電話のみ)

- 電話番号

- メールアドレス

- 保険クリニックを知ったきっかけ(リストから選択)

- 要望等(任意入力)

これで予約は完了。1分もあれば予約できます。

40社以上の保険会社と提携している点も評価できます。生命保険各社が発売している終身保険の比較もかんたんにやってくれますよ。

もちろん相談は無料です。気軽な気持ちで相談して大丈夫です。

保険クリニックの予約は↓をクリック!

まとめ

死亡保障は特にお子さんがいる家庭で必要性が高いです。お子さんが独立するまでは、一家の大黒柱が亡くなった場合の備えは必要です。

しかし、掛け捨ての定期保険はちょっともったいないですよね。その点、終身保険には貯蓄性があります。解約すると支払った保険料が戻ってくる終身保険は、老後の資金や相続税対策にも使えます。

とはいえ、終身保険は毎月支払う保険料がちょっと高め。そこで、定期保険・収入保障保険とうまくバランスを取りながら、毎月支払う保険料を無理のない範囲に抑えることが重要です。

生命保険各社が販売している終身保険は一見同じように見えますが、中身に微妙な差があります。ただでさえ保険料が高い終身保険。選び方を間違えると、人生で100万円単位の損にもなります。

終身保険は当たりとハズレの差が激しいです。ハズレの終身保険を掴んでしまうと、モルディブに5回行けるくらい損になります。

ハズレを掴まされないためにも、保険ショップにいる専門家に相談してみましょう。

保険クリニックの予約は↓をクリック!

コメント

相続税は相続人について計算されるので相続税の計算が間違っていると思います。

> ケース①

> 相続人:妻、息子、娘の3人

> 課税対象:10,000万円-3000万円ー600万円×3人=5,200万円

ここまでは合っています。

このあと、それぞれの相続人に対して計算されます。

妻は2,600万円(5,200万円の1/2)× 15% = 390万円です。控除が50万円なので、実際は340万円。

息子と娘はそれぞれ、1,300万円 ×15% = 195万円。控除が50万円なので、実際は145万円。

3人合わせてケース①では630万円です。

ケース②の場合

相続課税対象:3,700万円

妻は1850万円に対し、 1,850万円×15% -50万円=227万5千円

息子と娘はそれぞれ、 925万円×15% -50万円=88万7500円

3人合わせてケース②では405万円です。

資産が1億程度では相続税は実際に思っているより少ないし、終身保険は相続対策の効果は小さいです。

保険の勉強中 様

ご指摘ありがとうございました。

仰るとおり、確かに相続税の計算方法に誤りがございました(^-^;

訂正いたします。