生命保険と聞いて多くの人が思い浮かべるのは終身保険でしょう。亡くなった場合を一生涯保障して、解約すれば解約返戻金を受け取れる(掛け捨てではない)というのがその特徴です。

亡くなった場合を保障する死亡保険は終身保険だけではありません。その他に定期保険と収入保障保険があります。それぞれの特徴をざっくり表にします。

| 保障期間 | 保険料 | 貯蓄性 | 保険金受け取り方 | |

| 終身保険 | 一生涯 | 高い | あり | 一括 |

| 収入保障保険 | 期間限定 | 安い | なし | 分割(年金方式) |

| 定期保険 | 期間限定 | 真ん中 | なし | 一括 |

繰り返しますが、終身保険は保障が一生涯続きます。保険料は高いのですが、解約すれば支払った保険料の一部、もしくは利息が上乗せされて戻ってくることが多いです。掛け捨てではなく、貯蓄性があるというのが大きな特徴です。

定期保険は保障が期間限定。掛け捨てなので終身保険と比較すると保険料はかなり安いです。

そして亡くなった際には大きな金額がドバっと銀行口座に振り込まれます。いつ亡くなっても同じ額が保障されるというのも特徴でしょう。

収入保障保険も定期保険と同じく保障は期間限定で、保険料は掛け捨てです。

定期保険との違いは保険金の受け取り方。収入保障保険は年金のように毎月定額が振り込まれます。一気に大金が振り込まれるわけではありません。無計画に散財することはできないですし、例えば保険期間30年で契約すると、

- 契約から2年後に亡くなれば、その後の28年間毎月定額を受け取れる。

- 契約から22年後に亡くなれば、その後の8年間毎月定額を受け取れる。

といった仕組みなので、常に保障が必要十分に収まります(なので保険料も必要十分)。

現在の売れ筋は収入保障保険です。過去には大人気だった終身保険ですが、現状の低金利下ではお金を貯める!という魅力も薄れ気味(貯蓄性が低下している)。

そこで生命保険各社は捻りを加えた終身保険を発売しています。ざっと終身保険をタイプ分けすると、以下の5つに分けられるかと。

| 円建て終身保険 | オーソドックスなタイプの終身保険。保険料の支払いも、保険金の受け取りも全て円建て。 |

| 外貨建て終身保険 | 保険料の支払いも保険金の受け取りも外貨(主に米ドル)で行う保険。円建てより返戻率は良いけど、為替の影響をモロに受ける。 |

| 変額保険 | 投資性の強い終身保険。運用先の投資信託を契約者が選択し、運用の結果によって解約返戻金の返戻率が変わる(投資信託に死亡保障が付加された感じ)。 |

| 特定疾病保障終身保険 | 死亡保障に三大疾病(がん・急性心筋梗塞・脳卒中)の保障が追加された終身保険。三大疾病で所定の条件を満たした場合、前倒しで保険金を受け取れる。 |

| 介護保障付終身保険 | 死亡保障に介護の保障が追加された終身保険。要介護となり所定の条件を満たした場合、前倒しで保険金を受け取れる。 |

人気があるのは外貨建て終身保険と変額保険です。生命保険各社が販売に注力しているのもこの2つ。

この2つは利率が高いのですが、仕組みも複雑です。内容を理解しないと

「こんなことになるなんて…」

といったことにもなりかねません。あまりにトラブルが多いので、国民生活センターが注意喚起したこともありました(トラブルになっているのは主に高齢者ですが…)。

外貨建て終身保険、もしくは変額保険を契約する際には慎重に。

「よくわからないものは契約しない」

が金融商品の鉄則です。

また、この2つは投資性が強いのですが、わざわざ生命保険に資産運用を絡ませることもないかなと。生命保険会社に所属している投資のプロが運用すれば儲かる!といったことはないですし、プロが受け取る高い手数料は契約者の損です。資産運用と生命保険は分けて考えるのが原則(ただし、その原則をぶち破ってる保険もあります)。

現在はNISAだとかiDecoといった投資のツールも整いつつあります。ネット証券に口座を開けば、個人でも簡単に(激安な手数料で)資産運用を始められます。生命保険で資産運用を始める前に、自分でやってみることを検討したほうがよいでしょう。

ちなみに、普通の人が資産運用を始めるのに必要な考え方は、下記リンク先に全て書かれています。

難しい数式もありますが、結論編だけでも読めばざっくり考え方がわかります。本屋へ行くと資産運用に関する本が山積みされてますが、普通の会社員の方であれば↑のリンクを読んでおけばまあ十分でしょう。

前置きが長くなりましたが、この記事では終身保険の選び方について書いていきます。端的に言うと、選び方で重要なのは以下の2点。

- 保険料が安い終身保険を選ぶ。

- 解約返戻金の返戻率が高い終身保険を選ぶ。

割と当たり前のことを書いています。

終身保険の相談は保険クリニックで!

(↓をクリックすると保険クリニックへ移動します)

【終身保険の選び方①】保険料が安い終身保険を選ぶ。

当たり前ですが、できるだけ保険料の安い終身保険を選びましょう。保障額が同じでも、契約者が支払う保険料は生命保険各社でピンキリです。

契約者が支払う保険料は

- 純保険料…お客さんに支払う保険金の原資

- 付加保険料…保険会社の経費等

に分解できるのですが、純保険料はどこの生命保険会社も同じ(A社よりB社の方が亡くなる人が多いということはあり得ない)。

違いが出るのが付加保険料です。ここは生命保険会社の経営努力によって変わります。傾向的には社名に漢字が並ぶ歴史ある生命保険会社は付加保険料が高めです(全国の支店網とか営業職員を雇い続けるのに経費がかかる)。

必要な保障額(保険金額)を決める。

保障額とは、亡くなった場合に受け取れる金額です。終身保険に加入する際には、500万円とか1,000万円といった保障額を決めることになります。

じゃあ必要十分な保障額はいくら?ということになりますが、ざっくり書くと以下のとおり。

必要な保険金額=遺族の生活費+子供の学費-遺族年金・預貯金・遺族の収入

遺族年金については↓に書いています。日本の社会保障は意外と手厚いです。

しっかり家計簿をつけて毎月の生活費を把握し、遺族年金がどれくらいもらえそうか確認した上で、必要な保障額を決めましょう(とはいえ、保障額を必要十分に決めることは難しいので、えいやっ!でだいたいこれくらいの金額になることが多いです)。

また、お子さんがいる家庭は教育資金も考慮する必要があります。

教育資金を貯める方法に学資保険があります。古臭い印象のある学資保険ですが、堅実にお金を貯める目的に利用するなら悪くありません。学資保険は親が亡くなった場合に、以降の保険料の支払いが免除されることが多いです(保険料支払いが免除されても当初の契約どおり教育資金を受け取れる)。

学資保険は↓にまとめてますので、ご参考までに。

保険料を支払う期間を決める。

続いて保険料を支払う期間を決めましょう。

保障が一生涯続く終身保険ですが、保険料を支払う期間は契約者が決められます。具体的には

- 10年間・15年間といった期間による決め方。

- 55歳まで・60歳まで・65歳までと年齢による決め方

- 終身払(生きている限り保険料を支払い続ける)

といった選択肢があります。

原則的には保険料は現役時代に支払い終えるのがベスト。多くの方は60歳もしくは65歳までを保険料支払期間としています(早く支払い終えるほど保険料総額は安くなる)。終身払を選ぶこともできますが、給与収入が途絶えて年金暮らしになってからも高い保険料を払い続けるのはちょっと辛いかと…。

また、生きている限り保険料を払い続ける終身払は要注意です。

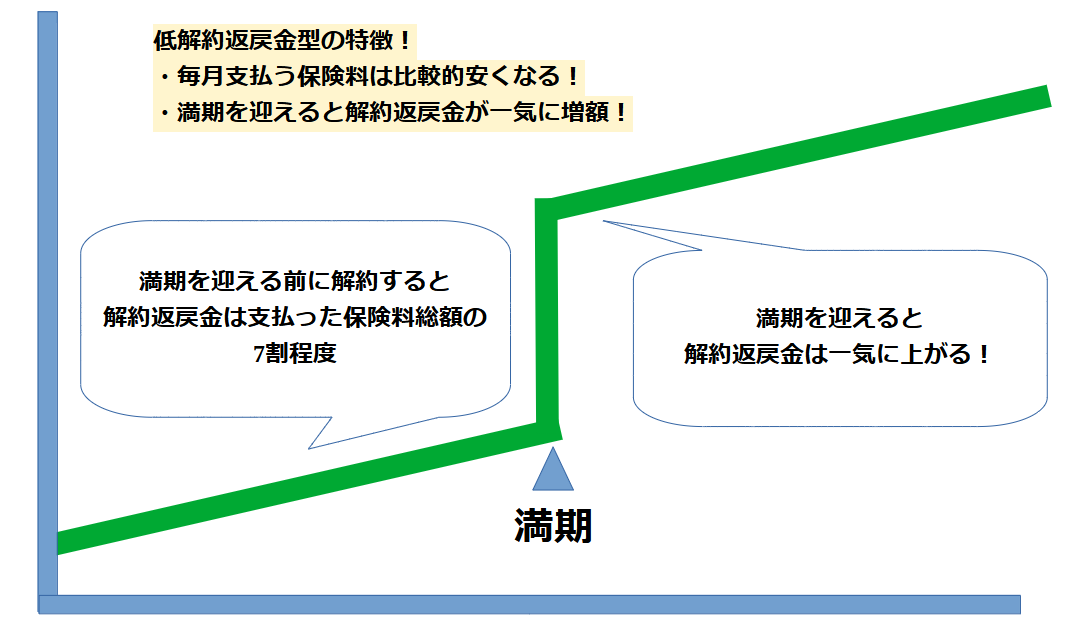

最近の終身保険は満期(保険料を支払い終えるとき)を迎える前に解約すると、解約返戻金が支払った保険料の7割程度に抑えられる「低解約返戻金型」が主流です。低解約返戻金型の終身払には満期がないので、解約返戻金は常に支払った保険料の7割以下。貯蓄代わりとしても終身払は使えません。

生命保険各社の保険料を比較する。

保険金額と保険料を支払う期間が決まったら、各社の保険料を比較しましょう。

ちょっと一例です。以下の前提で月々の保険料を比較してみます。

- 現在40歳の男性が円建て終身保険に加入。

- 保険金額は500万円

- 60歳まで保険料を支払う(60歳満期)。

| A社 | 月々17,305円 |

| B社 | 月々22,400円 |

| C社 | 月々21,350円 |

全然違いますよね。繰り返しますが、保険料には生命保険各社の経営努力が反映されます。決して一律ではありません。

ちなみに、終身保険の保険料は高いです。必要な保障額全額を終身保険でカバーすると、保険料はめちゃくちゃ高くなります。

なので、子どもが独立するまでの期間は保険料が安い収入保障保険で保障を厚くしておいて、終身保険の保障額は必要最低限にしておくのが賢い生命保険の入り方です。

冒頭軽く触れましたが、収入保障保険は年金のように毎月一定額が保障されます。加入時に保障が最も手厚く、年を経るに連れて徐々に保障がうすくなっていくのが収入保障保険。

例えば、30歳のときに保険期間30年で保険金額10万円/月の収入保障保険を契約すると、

30歳で亡くなれば、10万円×12ヶ月×30年=3,600万円

40歳で亡くなれば、10万円×12ヶ月×20年=2,400万円

50歳で亡くなれば、10万円×12ヶ月×10年=1,200万円

を受け取れます。

子供が独立するまで死亡保障の上乗せが必要と考えた場合、子供が生まれたばかりのときと、子供が20歳を迎えたときでは必要な保険金額は変わります。保険金額が徐々に下がっていく収入保障保険は常に保障が必要十分。保障が必要十分ということは、保険料にもムダがなくなります。

収入保障保険については下記リンク先で書いています。こちらもご参考に。

特定疾病保障終身保険はアリなのか。

終身保険の亜種として特定疾病保障保険があります。

特定疾病保障保険とは、死亡保障に三大疾病(がん・急性心筋梗塞・脳卒中)の保障が追加された終身保険です。三大疾病で所定の条件を満たした場合に前倒しで保険金を受け取れるのがその特徴です。

しかし前倒しで保険金を受け取れる分、保険料は一般的な終身保険よりも高め。

例えば、特定疾病保障保険の代表格であるオリックス生命「With(ウィズ)」は、30歳男性が保険金額1,000万円・保険料払込期間60歳までで契約したときの保険料が月24,930円。一方で、一般的な終身保険のなかでは保険料が最安値クラスのオリックス生命「ライズ(RISE)」を同条件で契約した場合の保険料が月19,360円。

Withの方が5,570円高いのですが、この金額が三大疾病の保障に充てられる保険料。高い保険料を払ってまでWithに加入する価値があるかどうかですが、若いうちの三大疾病に備えるのであればアリです。

ここでケース分けしてどちらがお得になるか考えてみます。

①三大疾病に罹ることなく亡くなった場合

保険料総額の安いRISEが有利。

②満期後に三大疾病に罹り、そして亡くなった場合

満期までに双方とも保険料は支払い終えている。保険料総額の安いRISEが有利。

③満期前に三大疾病に罹ったものの回復。そして満期後に亡くなった場合

三大疾病に罹った時点でWithは保険金が支払われて保険料支払いストップ(契約終了)。RISEは満期まで保険料を支払い続ける。保険料総額が安くなるWithが有利になる可能性大。

④満期前に三大疾病に罹り、そして満期前に亡くなった場合

三大疾病に罹った時点でWithは保険金が支払われて保険料支払いストップなので、亡くなるまでの期間が長くなればWithが有利。一方で、RISEは亡くなるまで保険料を払い続けるので、亡くなるまでの期間が短い場合はRISEが有利になる可能性もあり。両者引き分けといったところ。

⑤老後の生活資金

解約返戻金の返戻率(いわゆる利率)が高いRISEの方が有利。

Withの1勝3敗1分けです。

実際に発生する確率が高いのは①と②。三大疾病は60代頃から罹患率がググっと上がります。その①と②で勝ちのRISEの方が有利に思えますが、発生したときのダメージが大きいのは③と④。

③で勝ち、そして④で引き分けのWithが保険という意味合いでは強いかと。

繰り返しますが、若いうちの三大疾病に備えるのであれば、特定疾病保障保険は十分にアリです。がん保険・医療保険の代わりにもなり得るのが特定疾病保障保険。既に医療保険等で三大疾病に備えているという場合は別ですが、そうでなければ特定疾病保障保険も比較対象に入れてみてよいかと。

特定疾病保障保険は以下で比較しています。こちらもご参考に。

介護保障付終身保険はアリなのか。

続いて介護保障付終身保険。

こちらは国の要介護認定を受けた際に、前倒しで保険金を受け取れるという終身保険ですが、特定疾病保障保険と同じく保険料は一般的な終身保険よりも高め。

先ほどと同じくオリックス生命「ライズ(RISE)」と比較してみると、30歳男性が保険金額1,000万円・保険料払込期間60歳までで契約した場合、月々の保険料は19,360円。それに対し、介護保障付終身保険の東京海上日動あんしん生命「長生き支援終身」は同条件の保険料が27,730円。その差は8,370円です。

しかし、要介護認定を受ける可能性は高くありません。そもそも介護を民間の保険で備える必要性があるかは微妙です(詳しくは↓に書いてます)。

要介護認定を受けずに亡くなれば、差額の8,370円の大部分はムダになります。わざわざ高い保険料を払って介護保障付終身保険に加入する必要もないかなと。介護費用は自分で貯める、もしくは一般的な終身保険の解約返戻金でカバーするが良いと感じます。

終身保険の保険料を安くする。

終身保険の保険料を安くするポイントとして2つ挙げておきます。

①低解約返戻金型を選ぶ

②割引のある終身保険を選ぶ

先ほど軽く触れましたが、低解約返戻金型とは、保険料の支払いが完了する前(満期を迎える前)に解約をすると、解約返戻金が支払った保険料の7割程度に抑えられるタイプの終身保険です。

低解約返戻金型は保険料も安くなる傾向にあります。最近の終身保険の主流は低解約返戻金型。満期を迎える前に解約する予定がないのであれば、低解約返戻金型を選ぶようにしましょう。

また、終身保険のなかには条件を満たせば保険料が割引されるタイプもあります。

例えば、マニュライフ生命「こだわり終身保険V2」は、直近1年間で喫煙習慣がない場合は保険料が割引されます。保険金額1,000万円・保険料支払期間30年で契約した場合を例に月々の保険料を比較してみます。

| 非喫煙者割引なし | 非喫煙者割引あり | |

| 30歳男性 | 22,410円 | 21,090円 |

| 30歳女性 | 22,160円 | 20,880円 |

| 40歳男性 | 27,030円 | 24,950円 |

| 40歳女性 | 25,840円 | 24,160円 |

非喫煙者は概ね6%保険料が割引されてます。けっこう大きな金額です。

【終身保険の選び方②】解約返戻金の返戻率が高い終身保険を選ぶ。

終身保険には貯蓄性があります。

というのも、終身保険は一定期間後に解約すると支払った保険料の一部、もしくは全額に利息が上乗せされた金額が解約返戻金として戻ってきます。これが貯蓄代わりになると言われる理由です。

支払った保険料に対する解約返戻金の割合を返戻率と言います(銀行預金で言う利率)。

返戻率=解約返戻金÷支払った保険料×100

例えば、60歳までに1,000万円の保険料を支払って、解約返戻金が1,100万円の場合、返戻率は110%(1,100万円÷1,000万円×100=110%)。

返戻率も生命保険各社によってバラつきがあります。一生涯解約しないで死亡保障を続けるのであれば返戻率は重要ではありませんが、先に何があるかはわかりません。お金が必要となって解約したときに、少しでも多くの解約返戻金を受け取れる終身保険を選びましょう。

円建て終身保険はお得なのか。

円建て終身保険は契約者が支払った保険料を主に日本国内の債券で運用しています。なので、最近の低金利により円建て終身保険は利率がイマイチ。

先ほどから何度か登場しているオリックス生命「ライズ(RISE)」を例に挙げると、30歳男性が保険金額1,000万円・保険料払込期間65歳までで契約した場合、月々の保険料は16,860円(保険料総合計708万円)で、満期直後の返戻率は118.5%(解約返戻金839万円)。保険料と同額を35年間積み立てたと仮定すると、その年利はざっと0.94%。

これが現状ではトップクラスの返戻率です。

まあ現状の定期預金(10年)の年利が0.2%程度なので、銀行で貯めるよりも有利ではありますが、それほど高くありません。円建て終身保険はお金を増やす!のではなく、お金を貯める!という貯蓄代わりです。ちょっと利率が良くて死亡保障のある銀行預金と考えた方がよいでしょう。

ただし、現在発売されているほぼ全ての円建て終身保険は利率が固定です。契約時の利率で解約返戻金が決まります。将来的に世の中の金利が上がった場合、銀行預金よりも不利になるリスクがある点にはご注意を。

外貨建て終身保険でお金を増やす。

お金を増やすという目的で候補となる終身保険に、外貨建て終身保険があります。

オリックス生命から発売されている外貨建ての終身保険「ユーエス・ライズ」を例に挙げると、30歳男性が保険金額100,000米ドル・保険料払込期間65歳までで契約した場合、月々の保険料は109.20米ドル(保険料総合計45,864米ドル)で満期直後の返戻率は134.2%(解約返戻金61,558米ドル)。保険料と同額を35年間積み立てたと仮定すると、その年利は約1.61%。

ユーエス・ライズは主に米国債券で契約者が支払った保険料を運用しているのですが、日本国内の債券と比較すれば米国債券の方が利率は高め。なので、円建て終身保険よりも有利ではあります。

しかし、厄介なのが為替リスク。具体的には

- 円安となった場合に、円換算の保険料がドンっと上がる。

- 円高となった場合に、円換算の死亡保険金がドンっと下がる。

の2点です。

例えば、保険料が月200ドルで1ドル100円であれば、円換算の保険料は2万円(200ドル×100円)。しかし、円安が進んで1ドル150円となれば円換算の保険料は3万円(200ドル×150円)に上がります。

毎月2万円で済んでいた保険料が、3万円に上がるのはけっこう辛い…。

また、100,000ドルの保険金額で契約し、被保険者が亡くなったときに1ドル150円であれば1,500万円(100,000ドル×150円)を受け取れますが、1ドル100円であれば1,000万円(100,000ドル×100円)にしかなりません。万が一のことが発生し、急遽現金が必要になったのに運悪く超円高だった場合は必要なお金を確保できない可能性もあります。

外貨建て終身保険を契約する際には、この2点に要注意です。この2点を許容できれば、利率の高い外貨建て終身保険はアリでしょう。

変額保険でお金を増やす。

投資性の強い終身保険に変額保険もあります。

ここはメットライフ生命の変額保険「ライフインベスト」を例に、先ほどから登場している円建て終身保険のオリックス生命「ライズ(RISE)」と比較してみます。

パンフレットの例だと30歳男性が保険金額1,000万円・保険料払込期間30年間(60歳まで)で契約した場合、メットライフ生命「ライフインベスト」の保険料は月21,840円。オリックス生命「ライズ(RISE)」が同条件で月19,360円なのでオリックス生命の方が2,480円安くおさまります。

そして満期直後の解約返戻金はオリックス生命「ライズ」は約808万円で固定。その返戻率は116.0%。

一方で、メットライフ生命「ライフインベスト」の満期保険金は選んだ投資信託の運用実績によって以下のとおり変動します(カッコ内は支払った保険料総額約786万円に対する返戻率)。

6%:1,705万円(216.9%)

3%:1,000万円(127.2%)

0%:606万円(77.1%)

-3%:387万円(49.2%)

運用実績2%くらいでオリックス生命「ライズ」とほぼ互角と推測できますが、投資信託をしっかり選べばこれくらいの運用実績は難しくはありません。メットライフ生命「ライフインベスト」の方が有利になる可能性は十分あります。

もちろん、満足な運用実績を挙げることができなければ、メットライフ生命「ライフインベスト」は元本割れすることもあります。しかし、運用期間がそれなりに長ければ、その可能性は低いかなと。

生命保険に資産運用も求めるのであれば、変額保険は十分選択肢になり得ます。

結論。

まとめると、

- 手堅いのは円建て終身保険。為替リスクもないし、しっかり選べば元本割れもしない(満期直後の解約返戻金が支払った保険料総額を上回る)。貯蓄代わりなら円建て終身保険。

- 為替リスクを許容できるのであれば、返戻率の高い外貨建て終身保険もアリ。

- 保険を資産運用と考えるのであれば、変額保険が良い。運用期間を十分に確保できて、運用商品をしっかり選べば、円建て終身保険・外貨建て終身保険の返戻率を上回る可能性が高い。

といったところかと。

ただし、冒頭書いたとおり保険と資産運用は分けて考えた方が良いというのが原則。ここで生命保険と資産運用を分けたケースと比較してみます。

先ほど例に挙げたメットライフ生命「ライフインベスト」は厳密に言うと終身保険ではありません。というのも、死亡保障は満期を迎えるまでの期間限定。満期を迎えた後に亡くなった場合は死亡保険金が支払われません(その代わりに満期保険金がある)。

なので、生命保険は期間限定の死亡保障である定期保険で代替することが可能です。

先ほどの例と同じく30歳男性が保険金額1,000万円・保険料払込期間30年間(60歳まで)で定期保険を契約した場合、オリックス生命の定期保険「ブリッジ」なら保険料は月1,883円。

メットライフ生命「ライフインベスト」の同条件の保険料が月21,840円なので、その差額の約2万円(21,840円-1,883円)を資産運用に回すことができます。ネット証券に自分で口座を開設し、毎月2万円を積み立てて年利6%で運用できれば、30年後には2,009万円まで膨らみます。

上述のとおり、メットライフ生命「ライフインベスト」で運用実績が6%だった場合の満期保険金額は1,705万円です。およそ300万円(2,009万円-1,705万円)の差がありますが、これが生命保険を使って資産運用する手数料。けっこうな金額が手数料で差し引かれてしまいます。自前で資産運用をするにしても手数料はかかりますが、生命保険を使った場合よりも安くなることが多いでしょう。

ちなみに、

「自前でやって投資のプロと同じ運用実績なんて難しいんじゃないの?」

と思ってしまいますが、そうでもありません。

世の中の投資信託は大きく以下の2つに分けられます。

インデックスファンド:市場平均(日経平均とかS&P500)と同じくらいのリターンを目指すファンド。手数料が安い。

アクティブファンド:市場平均を上回るリターンを目指すファンド。手数料が高い。

変額保険で選べる投資信託はインデックスファンドが多いのですが、インデックスファンドなら自分でやっても結果は同じ。ネット証券に口座を開設して手数料の安いインデックスファンド(eMAXIS Slimシリーズとか)をコツコツ買い続ければ、市場平均と同程度のリターンをかなり高い確率で挙げることができます。手数料が安いので、自分でやった方がリターンは大きくなるでしょう。

一部の変額保険ではアクティブファンドを選ぶこともできますが、投資のプロが運用しても長期に渡って市場平均を上回るのは難しいと言われています。結局はアクティブファンドのリターンも市場平均に収束するけど、手数料が高いのでインデックスファンドに負けるというのが通説。

ウォーレン・バフェット氏も

私のアドバイスはこの上なくシンプルだ。現金の10%を米国の短期国債に、残る90%を超低コストのS&P500のインデックスファンドに投資しなさい。ヴァンガードのファンドがいいだろう。この方針なら、高い報酬のファンドマネージャーを雇うどの年金基金、機関、個人の出す結果よりも長期にわたって良い成績を上げられると思う。

と、言ってます。投資のプロでない普通の人ならインデックスファンドがベターな選択です。

しかし、その通説をぶち破ってるのがソニー生命「バリアブルライフ」です。

通説どおりであればネット証券に口座を開き、自前でインデックスファンドに投資した方がリターンは高いはずなのですが、ソニー生命のアクティブファンドは市場平均より高いリターンを叩き出し続けています。

ソニー生命「バリアブルライフ」の運用レポートはこちらに開示されているのですが、特に世界株式型のリターンが異様に高い。2023年5月末現在では、設定来からの年換算リターンがベンチマーク(市場平均)よりも5%程度上回っています。

このリターンを投資のプロでない人が(投資のプロでも)叩き出し続けるのは非常に難しいと感じます。ソニー生命「バリアブルライフ」は1999年から世界株式型を組み入れていますが、現在に至るまでベンチマークを上回り続けているのは驚異的。これくらいのリターンを上げ続けているのであれば、高い手数料を払う価値はあると言えます。

もちろん、これまでの運用実績が今後も続くとは限りません。通説どおり、将来的にはリターンが市場平均に収束してしまい、手数料が高いために自前でインデックスファンドを購入した場合に負ける可能性もあるでしょう。

しかし、現状ならソニー生命「バリアブルライフ」は資産運用に使うのも十分アリです。将来のことはわからないので断定的なことは言えませんが、今後も同程度のリターンを継続できると考えるのであれば、自前で運用するよりもソニー生命「バリアブルライフ」を選んだ方がよいと感じます。

まとめ 終身保険の選び方。チェック必須な2つのポイント。

終身保険を選ぶ際にチェックが必要なのは以下の2点です。

- 月々の保険料。保険金額と保険料を支払う期間(満期)を決めて、生命保険各社の保険料を比較する。同条件でも生命保険会社の経営努力によって保険料はピンキリ。

- 解約返戻金の返戻率。解約返戻金の返戻率も各社バラバラ。より高い返戻率である終身保険を選ぶ。

当たり前のことそのまま書いてます。

また、終身保険の亜種4つは以下の観点になるかなと。

①外貨建て終身保険:為替リスクを許容できるならアリ。

②変額保険:円建て終身保険・外貨建て終身保険の利率を上回る可能性が高い。生命保険に投資性を求めるのなら最も良い選択肢。

③特定疾病保障終身保険:若いうちの三大疾病に備えるのならアリ。医療保険等に未加入なら選択肢になり得る。

④介護保障付終身保険:そもそも要介護になる可能性は低いので、わざわざ選ぶこともないかなと。

①と②は仕組みが複雑です。冒頭書いたとおり、

「よくわからないものは契約しない」

が金融商品の鉄則です。

終身保険の相談をするなら。

終身保険の相談は保険ショップで。

生命保険会社の営業に相談することもできますが、生命保険会社の営業は自社商品のごり押しです。他社と公平な比較はできません。

また、最近は銀行でも終身保険を発売していますが、資産額から収入まで全てを把握している銀行で金融商品を相談するのはちょっと怖いかと。

「この人は毎月これくらいの保険料を支払うことができる」

というのを握られていると、必要以上の保障額で終身保険をおすすめされることもあるでしょう。

【保険の相談なら!】保険クリニック

保険クリニックの予約は↓をクリック!

保険を検討されているのなら、まずは近所に保険クリニックがあるかを確認してみてください。 生命保険は世の中にたくさんありますが、生命保険を相談する窓口は保険クリニック一択でよいと感じます。

わかりやすく実績を確認できるのが第三者機関による顧客満足度調査。オリコン社が実施した保険ショップの顧客満足度調査にて2021年から2023年までの3年連続No.1、2023年10月に実施した株式会社DRCによるインターネット調査にて総合1位を獲得しています。

保険クリニックは契約手続きとアフターフォローにも定評があります。

保険金の不払い率をこちらにまとめていますが、不払いとなる理由の多くは

- 契約時の告知事項に不備があった。

- 契約上、保険会社に支払う責任がない。

の2点。

1点目は保険を契約する際に生命保険会社へ知らせた告知事項(過去の病歴とか現在の健康状況とか職業等)に誤りがあったケースで、終身保険にはこれが稀にあります。

告知事項の誤りの主な原因は契約者の勘違いです。なので、保険ショップのスタッフが契約時にしっかり説明すれば回避できます。保険クリニックでしっかり説明を受けて契約すれば、まず該当することはないかと。

また、2点目はそもそも保険会社に保険金を支払う責任がないケースですが、医療保険やがん保険には責任分界点が微妙なグレーゾーンが存在します。微妙なグレーゾーンでキーになるのが医師が書く診断書。診断書の表現ひとつで保障されないこともあります。

そんなときに、

「こういうふうに診断書を書いてもらうと保障されやすいですよ」

といったアドバイスをできるのは保険ショップのスタッフだけです。生命保険会社のコールセンターに問い合わせても、わざわざ自分たちの不利になるアドバイスはしてくれません。

保険クリニックはアフターフォローの評価も高めです。契約後のコミュニケーションを密にしておくことで、万が一の場合には腹を割った相談がしやすくなります。こういう裏情報的なアドバイスは信頼関係がないとできないことなので。

実際に利用した方の口コミは以下のとおり。

「たまたま優秀な人が担当になっただけじゃないの?」

という疑惑も沸いてきますが、保険クリニックはデジタル化が進んでいて独自に開発した提案システムを使ってます。スタッフのクオリティに偏りができにくい点もメリットでしょう。

予約は簡単です。

①保険クリニックのサイトにアクセスする。

②最寄りの店舗を検索する。

オレンジ色のボタンから店舗検索できます。オンライン相談も可能です。

③予約日時を選択する。

④以下を入力して予約完了。

- 相談方法(来店or訪問)

- 名前

- 連絡方法(電話・メールor電話のみ)

- 電話番号

- メールアドレス

- 保険クリニックを知ったきっかけ(リストから選択)

- 要望等(任意入力)

これで予約は完了。1分もあれば予約できます。

50社以上の保険会社と提携している点も評価できます。生命保険各社が発売している終身保険の比較もかんたんにやってくれますよ。

もちろん相談は無料です。気軽な気持ちで相談して大丈夫です。

保険クリニックの予約は↓をクリック!

【保険ショップの検索・予約なら】保険相談ニアエル

保険ショップの検索・予約は↓をクリック!

近所に保険クリニックがない場合は、保険相談ニアエルで最寄りの保険ショップを検索してみてください。保険ショップには複数回相談に訪問することもあるので、自宅との距離のは割と重要です。

保険相談ニアエルは全国1,500店舗の保険ショップを区市町村単位で検索できます。保険ショップに関する

- 取り扱っている保険会社

- 実際に利用した人の口コミ

- 営業時間、交通アクセス等の基本情報

といった情報も掲載されています。取り扱っている保険会社が事前にわかるので、希望していた保険を提案されなかった!といった悲劇もないですし、厳しい口コミもそのまま掲載されているので、ちゃんと選べば安心して相談ができるかなと。

また、保険相談ニアエルでは相談予約もできます。予約は簡単で

- 相談希望日時

- 氏名

- 生年月日

- 電話番号

- 相談内容(保険見直しor新規加入orその他)

だけ入力すれば完了。1分程度で終わる作業です。

予約した後には店舗から電話で予約確認があります。電話の際にざっくりと相談したい内容だとか、その他の要望(女性スタッフ希望等)を伝えておけば、相談もスムーズに進みます。

もちろん予約は無料です。気軽に予約して大丈夫です。

保険ショップの検索・予約は↓をクリック!

生命保険の相談は無料でできるし、相談したからって生命保険に入る必要はない。

生命保険の相談はもちろん無料です。

しかも、無料で相談したからといって、生命保険に必ず入らなければならないということはありません。

おすすめされた生命保険に納得できなければ、

「うーん、よく考えてみます…」

と、やんわりお断りしてOKです(お断りする人はかなりいます)。

相談しているときに過度な勧誘もなければ、お断りした後にしつこい電話攻勢というのもありません。最近は過度な勧誘やしつこい電話は法律で禁止されています。そんなことしたら業務停止になってしまいます。

生命保険の相談は気軽な気持ちで。重く考える必要はありません!