末の子供が独立すれば、親としての責任はグッと減ります。少なくとも、経済的な責任からはこれでほぼ解放されるでしょう。

ここで見直しておきたいのは生命保険。

原則的に生命保険(死亡保障)の役割は子供が独立するまで。主たる生計者が亡くなることで、経済的に困る家族が少なくなれば、保険の役割も減ってきます。子供が独立した後の保険の役割はこんなかんじに変わります。

- ご自身と配偶者の医療保障。

- 配偶者の生活を守るための死亡保障。

- 相続税対策。

歳を重ねると疲れやすくなったり、風邪をひきやすくなったり、健康診断にD判定・E判定が増えてきて毎年精密検査が必要になったりしますよね。子どもが独立したくらいの年齢が医療保険に入れる最後にチャンスになるかもしれません(持病があると医療保険に加入できない、もしくは保険料が高くなることがあります)。

また、子どもが独立したとしても配偶者が専業主婦・主夫だったりする場合は、亡くなることで経済的に困窮してしまうこともあるでしょう。子供が独立した後に死亡保障をゼロにするのは危険です。

資産がそれなりにある人は生命保険で相続税対策を検討してみましょう。生命保険は合法的な節税ができる手段のひとつです。

ちなみにですが、以前は上記の3点に加えて「老後の資産作り(個人年金保険)」もありましたが、現在はすっかり個人型確定拠出年金(iDecoや企業型DC)にその役割を奪われました。老後の資産作りは個人型確定拠出年金を優先して考えた方がよいでしょう。

生命保険の相談は保険クリニックで!

(↓をクリックすると保険クリニックへ移動します)

生命保険を考える前に日本の社会保険制度は手厚いということを知る。

生命保険・医療保険を検討する前に、まずは日本の社会保険制度のおさらいです。

何かと叩かれる日本の社会保険制度ですが、実情はそんなに悪くありません。日本は原則的に皆保険・皆年金の国。特に知っておきたいのは以下の4つです。

- 高額療養費制度

- 傷病手当金

- 障害年金

- 遺族年金

高額療養費制度がすごい。

日本は国民皆保険の国なので、原則的には全ての方が健康保険に加入しています。会社員であれば会社の健康保険組合に加入しているはずです。

よく知られていることですが、現役世代であれば医療費の自己負担額は3割ですし、引退後は70歳を過ぎれば2割、75歳を過ぎれば1割です。例えばケガで入院して治療費10万円かかった場合でも、75歳を過ぎれば自腹で支払う金額はたったの1万円です。

さらに、日本には高額療養費制度があります。

高額療養費制度とは、収入によって医療費の月額上限が定まる仕組みです。具体的には下表のとおり(69歳以下のケース)。

| 年収 | 医療費月額上限 |

| 月給81万円以上 (自営業等は所得901万円超) |

252,600円+(医療費-842,000)×1% |

| 月給51.5万円以上81万円未満 (同所得600万円超901万円以下) |

167,400円+(医療費-558,000)×1% |

| 月給27万円以上51.5万円未満 (同所得210万円超600万円以下) |

80,100円+(医療費-267,000)×1% |

| 月給27万円未満 (同所得210万円以下) |

57,600円 |

| 住民税非課税者 | 35,400円 |

例えば、月給30万円の方が入院して月の医療費60万円かかった場合、退院時に病院の窓口で支払うのは60万円の3割である18万円。

その後に高額療養費制度の申請をすれば

80,100円+(600,000円‐267,000円)×1%=83,430円

が実際の医療費上限なので、病院で支払った18万円から上記の83,430円を差し引いた96,570円がキャッシュバックされます。

さらに、過去12か月以内に3回以上、上限額に達した場合は4回目から上限額が下がります。

| 収入 | 医療費月額上限 |

| 月給81万円以上 (自営業等は所得901万円超) |

140,100円 |

| 月給51.5万円以上81万円未満 (同所得600万円超901万円以下) |

93,000円 |

| 月給27万円以上51.5万円未満 (同所得210万円超600万円以下) |

44,400円 |

| 月給27万円未満 (同所得210万円以下) |

44,400円 |

| 住民税非課税者 | 24,600円 |

先ほどの例と同じく月給30万円の方なら月の医療費上限は44,400円です。

高額療養費制度も70歳を過ぎればググっと上限額が低くなりますし、75歳を過ぎればさらにググググっと低くなります(詳細は厚生労働省のサイトに掲載されています)。

メディアで不安を煽られることが多い日本の健康保険制度ですが、実情は意外としっかりしてます。まずはこの点を抑えておきましょう。

入院すると医療費以外にもいろいろとお金はかかる。

ただし、入院した場合には健康保険が適用されない様々な費用が発生します。

例えば、

- 差額ベッド代(個室代)

- 食事代

- 交通費

- 入院中の生活雑貨

といった費用。

差額ベッド代は個室や少人数部屋を利用する場合にかかる費用です(大部屋の入院であれば不要)。金額はホテル代と同じでピンキリ。芸能人や政治家が使うような豪華な個室であれば1泊数万円となることもありますし、地方の良心的な病院であればビジネスホテル並みの金額で利用することもできます。

厚生労働省の調査によると差額ベッド代の1泊平均は以下のとおり。

1人部屋:7,797円

2人部屋:3,087円

3人部屋:2,800円

4人部屋:2,407円

1人部屋が突出してますよね。優雅な1人部屋でなくても良いのであれば、差額ベッド代はかなり抑えられます。

食事代は固定で1食460円(1日1,380円)。住民税非課税世帯等の場合はもう少しお安くなります(参考 全国健康保険協会)。

あとは交通費と入院中の生活雑貨、シーツや枕カバーのクリーニング代といったところ。生命保険文化センターの調査によると、入院1日の自己負担額平均は23,300円だそうです(高額療養費制度利用後の平均)。

傷病手当金が強力。

健康保険法等を根拠に疾病または負傷により働けなくなった場合に給付されるのが傷病手当金です。会社員の方であれば、働けなくなったとしても1年6ヶ月の期間、月給の約2/3が健康保険から傷病手当金として給付されます。

受給するには以下の4つの条件を全て満たすことが必要です。

業務中の病気やケガは労災の休業補償でカバーされます。業務外の病気やケガで働けなくなったケースをカバーするのが傷病手当金ですね。

働けなくなったらまずは有給休暇を消化して、それでも働けない場合は傷病手当金が1年6ヶ月間給付されるということを覚えておきましょう。会社員の方であれば、働けなくなっても即座に収入がストップすることはありません。

障害年金も強力。

また、後遺障害を負うような状況になった場合は障害年金が給付されます。

「片足を失ってしまった…」

「目が見えなくなってしまった…」

「耳が聞こえなくなってしまった…」

というようなハードな状況をカバーするのが障害年金。

上述した高額療養費制度・傷病手当金は健康保険から給付される制度。障害年金は年金から給付される制度です。障害年金はちょっと色合いが異なり複雑。受給条件・給付額が細かく決められています(詳細は日本年金機構のサイトに掲載)。

ちなみにですが、年金というと老後のためのもの(老齢年金)というイメージがありますが、他にも

- 病気やケガで働けなくなった場合に給付される障害年金

- 主たる生計者が亡くなった場合に遺族へ給付される遺族年金

があります。割とオールマイティにピンチを救ってくれるのが日本の年金制度。民間の保険では実現が難しいことをやってます。金融商品としても考えても、優秀過ぎるほど優秀です。

年金不安を煽りまくるメディアもありますが、多少の減額はあったとしても破綻はあり得ないでしょう。ここらへんは大江英樹著「知らないと損する年金の真実」に分かりやすく書かれてます。年金に不安を感じる方はご一読を。

遺族年金だってそこそこ強力。

主たる生計者が亡くなった場合に年金から給付されるのが遺族年金。主に夫が亡くなった妻が受け取れる年金です。

遺族年金は18歳未満(高校在学中)の子どもの人数や年金加入期間、標準月額報酬等によって給付額が決まりますが、子どもが独立した後だと最も給付額が大きくなる遺族厚生年金+中高齢寡婦加算の組み合わせでも月10万円もらえれば御の字。遺された妻が遺族年金だけで生活していくのは難しいでしょう。

この場合に民間の生命保険が大きな意味を持ちます。

子どもが独立したら必要な生命保険

保険の種類は大きく

- 亡くなった場合に備える保険(定期保険・収入保障保険・終身保険)

- ケガや病気に備える保険(医療保険・がん保険)

- 働けなくなった場合に備える保険(就業不能保険)

- お金をためる保険(学資保険・個人年金保険)

- 老後に備える保険(介護保険・認知症保険)

の5つに分類できますが、それぞれについて子どもが独立したときの必要性を書いてみたいと思います。

ここで想定しているのは夫婦ともに50代で、夫が主たる生計者、妻はパートもしくは専業主婦。子どもが独立したあとでも万が一の場合に妻の収入だけで生活するのはちょっと…といったような夫婦で、保険にかけられるお金は夫婦あわせて月10,000円程度を想定しています。

【必要性 中】亡くなった場合に備える保険(定期保険・収入保障保険・終身保険)

被保険者(家族)が亡くなった場合に、まとまった金額が遺族に支払われる死亡保険。遺された家族が経済的に困らないのであれば、死亡保障の必要性は低いです。

妻の死亡保障は原則的に不要でよいでしょう。いまさら死亡保険に入る必要性は低いですし、既に掛け捨ての生命保険に加入しているのであれば、中途解約もアリです。

一方で、夫が亡くなった場合に遺された妻が生活に困るようであれば、夫の死亡保障は重要です。

しかし、まずは遺族年金です。遺族年金をどれくらい受け取れそうか確認です。民間の保険は公的な社会保障の補完です。

繰り返しますが、遺族厚生年金+中高齢寡婦加算でも月10万円給付されるかどうかといったところ。遺された妻が遺族年金だけで生活するのは難しいでしょうし、あとは貯蓄の切り崩しか妻のパート給与で生活費をカバーできるかです。できそうになければ、掛け捨てだけど保険料が安い定期保険に加入しておいたほうが安心でしょう。

新たに定期保険に入る場合、タバコを吸わない方であれば

あたりが最安値ですし、タバコを吸う方なら

が候補に入ります。

また、既に掛け捨ての生命保険に加入している方でも、一度は見直しを。子どもが独立していれば保障額を減額することも可能ですし、

「あれ?保険料見積りしてもらったら入り直した方が安くなったぞ?」

ということも多々あります。

ちなみにですが、亡くなった後のお葬式代やお墓代として生命保険に加入される方もいらっしゃいます。

お葬式代は地域や規模によってピンキリですが平均150万円程度。お墓代もピンキリですが、平均は170万円程度。合計すると平均300万円ちょっと。

これくらいの金額なら自分で貯めることも不可能ではないと思いますが、貯め込み過ぎて現在の生活を犠牲にするのも、もったいないと感じます。

「生命保険に入ってるからお葬式代やお墓代の心配は無用。いまの生活を楽しもう」

といったきっかけとなるのも生命保険。将来の不安は保険にぶん投げて、残りの人生を楽しむために生命保険を使うというのもアリかと。

この場合は一生涯保障する終身保険が候補に入ります。現状の終身保険(円建て)はオリックス生命「ライズ(RISE)」、及びアフラック「未来の自分が決める保険WAYS」が2強。ひとまずはこの2社で比較してみるとよいかと。

生命保険(終身保険)を利用した相続税対策

それなりに資産がある方は生命保険を使った相続税対策も検討する価値があります。

生命保険を相続税対策として利用するメリットは以下の3点。

- 円滑な遺産相続。

- 現金を準備できる。

- 節税対策。

【メリット①】円滑な遺産相続

生命保険は死亡保険金の受取人を生前中に決めることができます。例えば、死亡保険金額を3,000万円で契約した場合、

- 妻に2,000万円

- 長男に500万円

- 長女に500万円

といったように、生命保険を使えば誰にいくら遺すかを元気なうちに決めることができます。

【メリット②】現金を準備できる。

生命保険の保険金は現金給付です(口座振込の場合が多いです)。

それに対し、

- 銀行預金は本人が亡くなった後、一定期間引き出し停止となる。

- 土地・家屋はそもそも換金に時間がかかる。

といったことがあり、銀行預金・土地・家屋は相続税を支払うという意味で、流動性が低い資産と言えます。

相続税は相続発生から原則10ヶ月に納めなければいけません。そのため、現金を準備できずに土地や家屋を手放して「物納」するケースも多々あります。

住み慣れた家や土地を相続のために手放すのは耐えがたいですよね。その点、生命保険の保険金額は即座に現金を準備できるという点でメリットがあります。

【メリット③】節税対策

相続税の基礎控除額は現在「3000万円+600万円×法定相続人の数」です。現金・金融資産・不動産はこの控除額内でのみ非課税。この額を超えてしまうと相続税が発生します。

しかし、生命保険の保険金は基礎控除額とは別枠で非課税枠があります。

その額は「500万円×法定相続人の数」。

例えば、妻と子供二人が法定相続人の場合、

①遺産が現金で6,000万円のケース

基礎控除額4,800万円(3,000万円+600万円×3人)を差し引いた1,200万円に相続税がかかる。

②遺産が現金4,500万円、生命保険1,500万円の合計6,000万円となるケース

基礎控除額4,800万円(3,000万円+600万円×3人)と生命保険の非課税枠1,500万円(500万円×3人)を差し引けば、全額非課税に!

です。生命保険の非課税枠をフルで利用した方がお得です。

【必要性 高】ケガや病気に備える保険(医療保険・がん保険)

ケガや病気に備えられる保険には医療保険・がん保険があります。

幅広くケガや病気に備えられるのが医療保険。

「入院1日1万円!手術1回10万円!」

といったやつです。入院や通院での治療全般に備えられる保険です。

がん保険はその名の通りがんに保障を特化した保険です。日本人の死因ランキングは長らくがんがNo.1ですが、保障をがんに限定して、その代わりに保険料を安く抑えられるのががん保険。

実際に大きなケガや病気を経験したことがない方だと、

「医療費っていくらくらいかかるんだろう…」

と、なんとなく不安になってしまいますが、先述したとおり日本の公的な健康保険制度は意外としっかりしてます。高額療養費制度を利用すれば、月々の医療費上限はある程度決まります。月額上限+αを夫の収入や貯蓄の切り崩しで支払えるのであれば、妻の医療保険・がん保険は無くてもよいかと。必要だとしても、

「安心を買う」

といった目的で、最低限の保障額で十分でしょう。

一方で、怖いのは夫の長期闘病です。

疾病別の入院日数平均が生命保険文化センターのサイトにまとめられていますが、入院日数の平均は32.3日。およそ1ヶ月です。先ほど入院1日の自己負担額平均は23,300円と書きましたが、1ヶ月程度の入院なら貯蓄の切り崩しや配偶者の収入でカバーできることが多いでしょう。

本当に怖いのは数ヶ月から数年に及ぶ長期闘病です。民間の医療保険・がん保険は

「発生したら本格的やばいリスクに備える」

がベター。ちょっとした入院でも手厚く保障してくれるのがベストですが、それだと月々の保険料がめちゃくちゃ高くなります。

保険料とのバランスで考えれば、

- がん

- 脳血管疾患

- メンタル・神経系疾患

の3つの長期闘病に備えれれば十分かと。個人的な経験からしても、にっちもさっちもいかなくなるのは上記3パターンのいずれかです(特にがんと脳血管疾患)。

がんも入院して手術して、きれいにがん細胞を切り取ることができれば怖くありません。退院後は再発予防のために副作用の軽い抗がん剤か放射線を2~3ヶ月程度受ければ治療終了。働きながら抗がん剤・放射線治療を受けることも不可能ではないので、経済的なピンチに陥ることもないでしょう。

しかし、実際は手術でがん細胞を切り取ることができず、副作用のきつい抗がん剤を数ヶ月打ち続け、そして一旦治療が終わっても再発・転移を繰り返すことが少なくありません。こんなケースは満足に働くこともできず、徐々に減っていく銀行口座の残高を眺めながら

「あ、これ、やばいかも」

と、本格的なピンチを迎えることになります。

また、脳血管疾患は平均からしても入院が長引きます(77.4日)。完治しても半身麻痺といった後遺障害を負うようなケースも少なくありません。

メンタル・神経系疾患の入院もびっくりするほど長くなります。統合失調症なんてかかるわけないだろ!と思ってしまいがちですが、日本人の100人に1人程度が統合失調症に悩んでいるというデータもあります。交通事故より可能性が高いのが統合失調症。入院日数平均も570.6日と超長期です…。

また、高齢者になると増えるアルツハイマー病もやっかいです。その入院日数平均は273日。入院したらそのまま亡くなるまで病院で暮らすことも少なくありません。

以上の3つのケースに備えるには、

- 3大疾病(がん・心疾患・脳血管疾患)の入院を無制限保障。

- 抗がん剤治療を受けた月に定額保障。

- メンタル・神経系疾患の長期入院を保障。

- 3大疾病で所定の条件を満たせば1年に1回一時金給付(余裕があれば)

の4つの条件を満たす医療保険がおすすめ。

具体的には、

あたりが保険料も安くて保障内容も悪くありません。

特にチューリッヒ生命はメンタル・神経系疾患の長期入院も保障されるので、おすすめ度は高めです(メンタル・神経系疾患の長期入院を保障する医療保険は貴重です)。

タバコを吸わない方であれば、保険料が割引される

あたりも候補に入ります(喫煙習慣以外にも割引条件があります)。

ひとまずはこの4つで比較して、無理なく月々の保険料を支払える程度に保障額を調整するのが良いかと感じます。

持病があったり大病を経験している

持病があったり大きな病気を経験している場合は、医療保険への加入を生命保険会社からお断りされることがあります。

そんな方でも加入できるのが緩和型医療保険。

緩和型医療保険は

条件① 最近3か月以内に、医師から入院・手術のいずれかをすすめられたことがありますか。

条件② 過去2年以内に、病気やケガで入院をしたこと、または手術をうけたことがありますか。

条件③ 過去5年以内に、がんまたは上皮内新生物・肝硬変・統合失調症・認知症・アルコール依存症で、医師の診察・検査・治療・投薬のいずれかをうけたことがありますか。

という3つ条件が全て「いいえ」だった場合に加入できることが多いです(条件は生命保険各社によって微妙に異なる)。

まあでも緩和型医療保険が月々の保険料が高いので、

「これなら自分で貯めておいたほうがいいかな」

ということがけっこうあるのですが、それでも何回入院しても入院がどれだけ長引いても保障が続く安心感はあります。緩和型医療保険は下記リンク先で比較しているので、こちらもご参考に。

また、通常の医療保険でも特定の疾病を保障対象外とすることで加入できる場合があります。

例えば、喘息を抱えてる人が喘息とそれに関わる疾病を保障対象外とすることで加入可能といったケース。加入できれば喘息は保障されませんが、ケガやがんや脳血管疾患といった喘息以外の疾病は保障されます。

医療保険によって保障対象外にできる疾病は異なります。保険ショップで対面相談して確認してみたほうがよいでしょう。

健康保険が適用されない治療もある。

既に医療保険に加入している方でも、保障内容が現代の医療に追いついていない可能性もあるので、一度は見直しておいたほうがよいかと。ちょっと古い医療保険だと特に追いついていないのが健康保険が適用されない治療(自費診療)の保障です。

がんの治療で手の施しようがなくなってくると、医師から

日本では承認が遅れているけど、欧米では効果が認められて使用が進んでいる抗がん剤

を提案されるケースがあります。

もちろん日本未承認の抗がん剤治療には健康保険が適用されません。

こんな抗がん剤治療を受けることになると、

- 製薬会社の治験

- 先進医療

- 患者申出療養

- 自由診療

のどれかを選択することになります。

運良く治験を受けられれば薬剤費は無料。その他の医療費も健康保険が適用されるので、医療費はググっと抑えられます。

2の先進医療とは、公的医療保険の対象にするかを評価する段階にある治療・手術を指します。ある程度実績が蓄積された医療技術は厚生労働省に認められて先進医療となるのですが、先進医療には健康保険が適用されません。診察料・入院料といった技術料以外の医療費は健康保険が適用されるものの、先進医療の技術料は全額自己負担。

3の患者申出療養は患者が国に

「未承認薬の抗がん剤だけど、他に手段がないので受けさせてください!」

と申請する制度です。

申請が認められれば先進医療と同じく診察料・入院料といった技術料以外の医療費は健康保険が適用されますが、こちらも技術料は全額自己負担。

この2と3のケースは民間の保険で救うことができます。先述したチューリッヒ生命「終身医療保険プレミアムZ」、及びメディケア生命「新メディフィットA」であれば、先進医療・患者申出療養特約というオプションを付加すると、先進医療と患者申出療養の医療費実費が保障されます(2,000万円上限)。

2と3のケースであれば

「保険に入っておいてよかった…」

と心の底から実感できるでしょう。お金を気にせず治療を受けられます。

ただし、先進医療と患者申出療養はまだまだ黎明期です。令和3年に先進医療を受けた方は5,843人(がん以外も含む)ですし、患者申出療養は令和2年7月1日から令和3年6月30日までの1年間で208人(参考:厚生労働省)。

実際は4の自由診療で受けるケースが多いでしょう。メディケア生命の調査では、抗がん剤治療を受けた患者のうち、18.9%が自由診療を受けたという結果が出ています。

自由診療は先進医療・患者申出療養とは異なり、治療費全額が自己負担です。本来であれば健康保険が適用されて3割負担となる診察料・入院料といった費用も10割負担。もちろん高額療養費制度も利用できないので、治療費は青天井に膨らみます。

自腹で支払うと月100万円を超えることもあるのが自由診療。月100万円の治療が数ヶ月続くこともあり得ます。一般庶民に手が届く治療ではありません…。

しかし、最近のがん保険はここまで保障しています。例えば、メットライフ生命「ガードネクスト」は自由診療の実費を1億円上限で保障。自由診療以外の保障も悪くないので、

「いざとなったら自由診療に頼ることも辞さない。なんとしても助かりたい」

のであれば、メットライフ生命が有力な候補になります。

【必要性 低】働けなくなった場合に備える保険(就業不能保険)

ケガや病気で働けなくなった場合に備えるのが就業不能保険です。

上述した医療保険と似通っているのですが、就業不能保険は

- 就業不能保険は現役時代に保障を限定(65歳くらいまで保障)。医療保険は一生涯(亡くなるまで)保障されることが多い。

- 就業不能保険は治療終了して障害が残った状態も保障される(保障してくれないダメな就業不能保険もあり)。医療保険が保障するのは原則治療中のみ。

といった違いがあります。

現役時代が残り少ない方であれば、就業不能保険の必要性は低め。一生涯保障の医療保険を優先した方がいいでしょう。

ちなみにですが、現状であれば就業不能保険はアクサダイレクト生命「働けないときの安心」と、ライフネット生命「働く人への保険3」の2強。何らかの理由で就業不能保険が必要となった場合は、ひとまずはこの2つを比較しておけばよいかと。

そのアクサダイレクト生命「働けないときの安心」が保障するのは

①治療を目的とした入院

②医師の指示による在宅療養

③障害等級2級以上

です。上記①~③のいずれかの条件を満たせば、年金と同じように毎月定額給付です。

先ほど医療保険で備えるべきは、

- がん

- 脳血管疾患

- メンタル・神経系疾患

の長期闘病と書きましたが、就業不能保険でも長期入院にも備えられるし、医療保険では保障されにくい脳血管疾患で半身麻痺といった後遺障害も保障されます(障害等級認定されれば)。

また、副作用の強い抗がん剤を打ち続け、自宅で寝てるしかないような状態(働くことなんて無理!)も「医師の指示による在宅療養」に該当するので、しっかり保障。割とオールマイティに保障してくれるのが就業不能保険です。

さらに、就業不能保険は条件を満たす限り保障期間終了まで定額給付されます。上述のとおり現役時代を保障期間とすることが多いので、例えば40歳のときに脳卒中で半身麻痺が残り、障害等級2級に認定された場合は65歳までの25年間毎月10万円給付とかです。

【必要性 低】お金をためる保険(学資保険・個人年金保険)

お金を貯める保険に学資保険・個人年金保険がありますが、学資保険は子供の教育費を貯めるための保険。子供が独立した後はもちろん不要です。

また、老後の生活資金を貯める個人年金保険もありますが、低金利下の現状では資産運用として考えても妙味はありません。

「元本割れは絶対に避けたい!リスクは取りたくない!」

と言った方であれば、銀行預金の代わりに税制上のメリットがある個人年金保険に加入するのもアリですが、多くの方にとっては、個人型確定拠出年金(iDeCoまたは企業型DC)を利用した方がよいでしょう。

資産運用を検討されているのであれば、下記リンク先に必要なことが全て書かれています。

難しい数式もありますが、結論編だけでも読めばざっくり考え方がわかります。本屋へ行くと資産運用に関する本が山積みされてますが、普通の会社員の方であれば↑のリンクを読んでおけば十分でしょう。

子どもが独立する頃になれば、そろそろ定年退職も見えてくるはず。定年退職すれば、がっつり退職金が振り込まれることもあるでしょう。

「退職金を運用して豊かな老後を!」

といった宣伝をする金融商品もありますが、銀行や証券会社がおすすめしてくる金融商品は往々にして手数料が高め。資産運用の選択肢に入ることはないかと。

また、日本で最も安全な金融商品は日本国債です。個人が購入できる国債が個人向け国債ですが、その年利は固定3年で0.05%(2023年12月現在)。この利率を超えるような金融商品は元本割れのリスクが少なからずあると考えておいた方がよいでしょう。

「年利10%!元本割れするリスクはありません!」

なんていう金融商品は詐欺を疑うべきです。相手にすることはありません。

年金不安を煽りまくるメディアを鵜吞みにしない方がいいです。同様に、年金不安を煽ってよってくる保険の営業、銀行員も相手にする必要はありません。

繰り返しますが、多少の減額はあったとしても、年金が破綻する可能性は限りなくゼロに近いです。詳しくは大江英樹著「知らないと損する年金の真実」に分かりやすく書かれているので、ご一読を。

【必要性 低】老後に備える保険(介護保険・認知症保険)

子どもが独立する頃になると、そろそろ自分の介護が気になってくることもありますが、民間の介護保険・認知症保険に頼る必要性は薄いでしょう。

メディアの情報に耳を傾け過ぎると、大部分の人が要介護になって莫大な介護費用が必要となる!と不安になってしまいますが、そもそも要介護になる確率はそこまで高くありません。

詳しくは↓をご参照ください。

まとめ 子どもが全員独立したときに選びたい保険。

僕の子どもが独立した際には、以下の保険に加入します(現在無保険の前提)。

【夫】

定期保険:メディケア生命「メディフィット定期保険」

医療保険:メディケア生命「新メディフィットA」

【妻】

医療保険:メディケア生命「新メディフィットA」

保障内容はこんな感じです。

【夫】

●メディフィット定期保険

保障額500万円(65歳満了)

●新メディフィットA

主契約:入院1日5,000円(60日保障)、入院中手術1回5万円、外来手術1回2.5万円

特約:特定3疾病入院無制限給付特則、先進医療・患者申出療養特約、薬剤治療特約(抗がん剤型・月10万円)

【妻】

●新メディフィットA

主契約:入院1日5,000円(60日保障)、入院中手術1回5万円、外来手術1回2.5万円

特約:特定3疾病入院無制限給付特則、先進医療・患者申出療養特約、薬剤治療特約(抗がん剤型・月10万円)

夫婦ともに50歳の世帯を例にすると月々の保険料は

【夫】

メディフィット定期保険:2,575円

新メディフィットA:3,195円

【妻】

新メディフィットA:3,325円

これで夫婦の月額保険料合計が9,095円。

公的な社会保障(遺族年金や障害年金)を前提とすれば、もう少し低い保障額でもサバイブできると思います。保障額は現在と今後の生活費を鑑みながら、必要十分に設定して保険料を少しでも安くしましょう。

また、メディフィット定期保険の保障期間を65歳までとしていますが、こちらも前倒しできれば保険料は安くなります。少なくとも妻が老齢年金を受け取れるまでを保障期間とすればよいかと。

生命保険の相談をするなら。

おすすめは保険ショップです。

いまやちょっと大きな都市なら、どこでも見かける保険ショップ。買い物帰りにでもフラッと寄れる手軽さがいいですよね。複数の保険会社を公平に比較できる点がメリットです。

しかし、最寄りの保険ショップが望みの生命保険会社と提携しているとは限りません。メディケア生命の医療保険に入ろうと思ったのに、

「あ、うちメディケア生命やってないんですよ!代わりに○○生命どうです?」

と言われて希望どおりの保険を提案されないこともあります。

手堅いのは保険クリニックです。保険クリニックなら、この記事でご紹介したチューリッヒ生命・メディケア生命・ネオファースト生命・FWD生命・メットライフ生命・アクサダイレクト生命と提携してます(ライフネット生命とは未提携)。

サイト上の予約フォームに相談したい内容をざっくり入力し、予約してから訪問した方が効率的に最適なプランへたどり着けます。

【保険の相談なら!】保険クリニック

保険クリニックの予約は↓をクリック!

保険を検討されているのなら、まずは近所に保険クリニックがあるかを確認してみてください。 生命保険は世の中にたくさんありますが、生命保険を相談する窓口は保険クリニック一択でよいと感じます。

わかりやすく実績を確認できるのが第三者機関による顧客満足度調査。オリコン社が実施した保険ショップの顧客満足度調査にて2021年から2023年までの3年連続No.1、2023年10月に実施した株式会社DRCによるインターネット調査にて総合1位を獲得しています。

保険クリニックは契約手続きとアフターフォローにも定評があります。

保険金の不払い率をこちらにまとめていますが、不払いとなる理由の多くは

- 契約時の告知事項に不備があった。

- 契約上、保険会社に支払う責任がない。

の2点。

1点目は保険を契約する際に生命保険会社へ知らせた告知事項(過去の病歴とか現在の健康状況とか職業等)に誤りがあったケースで、これは保険ショップのスタッフが契約時にしっかり説明すれば回避できます。保険クリニックでしっかり説明を受けて契約すれば、まず該当することはないかと。

また、2点目はそもそも保険会社に保険金を支払う責任がないケースですが、医療保険やがん保険には責任分界点が微妙なグレーゾーンが存在します。微妙なグレーゾーンでキーになるのが医師が書く診断書。診断書の表現ひとつで保障されないこともあります。

そんなときに、

「こういうふうに診断書を書いてもらうと保障されやすいですよ」

といったアドバイスをできるのは保険ショップのスタッフだけです。生命保険会社のコールセンターに問い合わせても、わざわざ自分たちの不利になるアドバイスはしてくれません。

保険クリニックはアフターフォローの評価も高めです。契約後のコミュニケーションを密にしておくことで、万が一の場合には腹を割った相談がしやすくなります。こういう裏情報的なアドバイスは信頼関係がないとできないことなので。

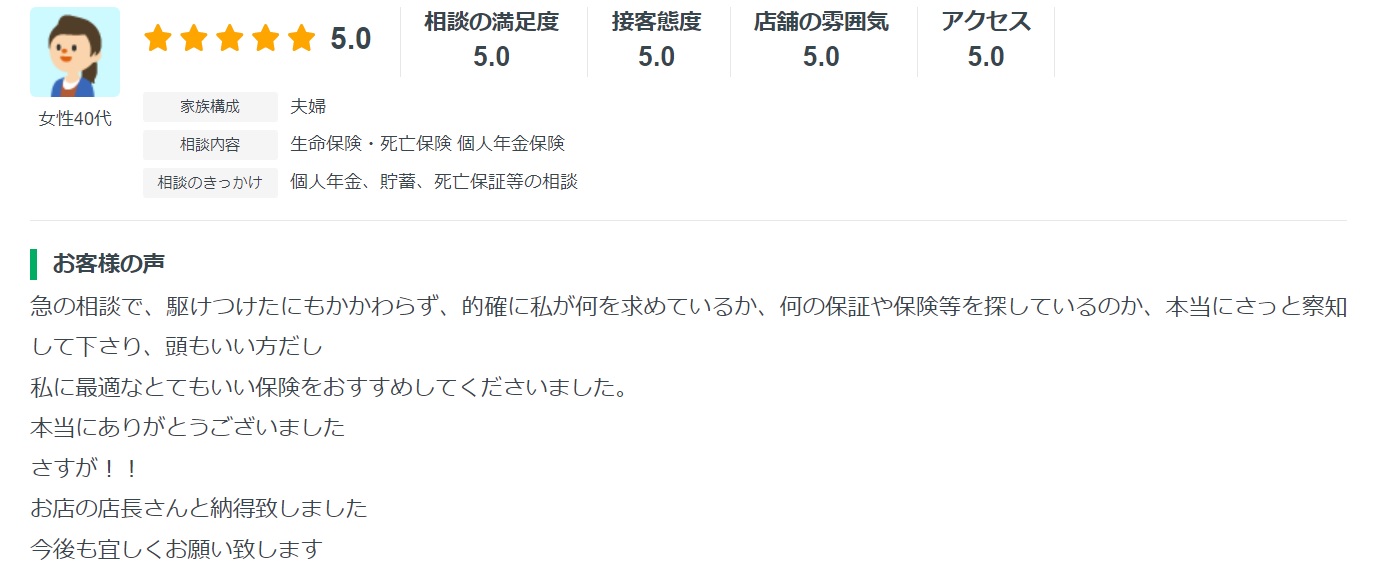

実際に利用した方の口コミは以下のとおり。

「たまたま優秀な人が担当になっただけじゃないの?」

という疑惑も沸いてきますが、保険クリニックはデジタル化が進んでいて独自に開発した提案システムを使ってます。スタッフのクオリティに偏りができにくい点もメリットでしょう。

予約は簡単です。

①保険クリニックのサイトにアクセスする。

②最寄りの店舗を検索する。

オレンジ色のボタンから店舗検索できます。オンライン相談も可能です。

③予約日時を選択する。

④以下を入力して予約完了。

- 相談方法(来店or訪問)

- 名前

- 連絡方法(電話・メールor電話のみ)

- 電話番号

- メールアドレス

- 保険クリニックを知ったきっかけ(リストから選択)

- 要望等(任意入力)

これで予約は完了。1分もあれば予約できます。

50社以上の保険会社と提携している点も評価できます。この記事で取り上げたチューリッヒ生命・メディケア生命・ネオファースト生命・FWD生命・メットライフ生命・アクサダイレクト生命とも提携しています。

もちろん相談は無料です。気軽な気持ちで相談して大丈夫です。

保険クリニックの予約は↓をクリック!

【保険ショップの検索・予約なら】保険相談ニアエル

保険ショップの検索・予約は↓をクリック!

近所に保険クリニックがない場合は、保険相談ニアエルで最寄りの保険ショップを検索してみてください。保険ショップには複数回相談に訪問することもあるので、自宅との距離のは割と重要です。

保険相談ニアエルは全国1,500店舗の保険ショップを区市町村単位で検索できます。保険ショップに関する

- 取り扱っている保険会社

- 実際に利用した人の口コミ

- 営業時間、交通アクセス等の基本情報

といった情報も掲載されています。取り扱っている保険会社が事前にわかるので、希望していた保険を提案されなかった!といった悲劇もないですし、厳しい口コミもそのまま掲載されているので、ちゃんと選べば安心して相談ができるかなと。

また、保険相談ニアエルでは相談予約もできます。予約は簡単で

- 相談希望日時

- 氏名

- 生年月日

- 電話番号

- 相談内容(保険見直しor新規加入orその他)

だけ入力すれば完了。1分程度で終わる作業です。

予約した後には店舗から電話で予約確認があります。電話の際にざっくりと相談したい内容だとか、その他の要望(女性スタッフ希望等)を伝えておけば、相談もスムーズに進みます。

もちろん予約は無料です。気軽に予約して大丈夫です。

保険ショップの検索・予約は↓をクリック!

生命保険の相談は無料でできるし、相談したからって生命保険に入る必要はない。

生命保険の相談はもちろん無料です。

しかも、無料で相談したからといって、生命保険に必ず入らなければならないということはありません。

おすすめされた生命保険に納得できなければ、

「うーん、よく考えてみます…」

と、やんわりお断りしてOKです(お断りする人はかなりいます)。

相談しているときに過度な勧誘もなければ、お断りした後にしつこい電話攻勢というのもありません。最近は過度な勧誘やしつこい電話は法律で禁止されています。そんなことしたら、保険ショップは業務停止になってしまいます。

生命保険の相談は気軽な気持ちで。重く考える必要はありません!